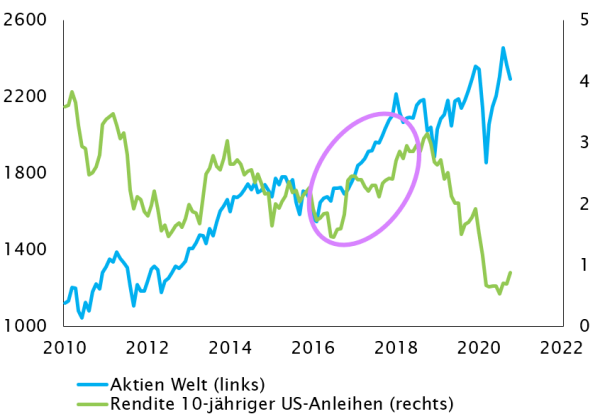

Im Rahmen des Japan-Szenarios treten zwar noch Marktzyklen auf, die Schübe sind aber in der Regel schwächer ausgeprägt und kürzer. Beispielsweise verzeichneten risikoreiche Anlagen – getragen von einer äusserst akkommodierenden Politik der Zentralbanken und dem gleichzeitigen Wachstum der Weltwirtschaft – im Jahr 2017 einen Anstieg, wurden dann aber durch die geldpolitische Kehrtwende der US-Notenbank wieder nach unten gezogen. Ganz ähnlich dazu sind wir der Ansicht, dass die Weltwirtschaft in den kommenden Monaten einen positiven Mini-Reflationszyklus erleben wird – und Anleger müssen taktisch reagieren, um von diesem zu profitieren, bevor er vergeht.

Impfstoff gibt risikoreichen Anlagen auftrieb

Dienstag, 12/01/2020Die Weltwirtschaft steckt zwar nach wie vor in einem Szenario der „Japanisierung“ – einem Zustand, in dem niedrigere Zinsen und ein schwächeres Wachs- tum vorherrschen. Risikoreiche Anlagen erhielten jedoch Auftrieb durch positive Nachrichten über einen Impfstoff gegen Covid-19. Kurzfristig könnte dies Auslöser für eine Beschleunigung sowohl beim Wachstum als auch bei der Inflation (Reflation) sein. Wenn es tatsächlich dazu kommt, sollten sich Anle- ger die vorübergehende Schwerpunktverlagerung zunutze machen, ehe der tiefer liegende Deflations- zyklus wieder einsetzt.

Eine Reflation erfordert koordiniertes Wachstum der Weltwirtschaft und ein Umfeld mit flankierenden politischen Massnahmen. Wir erwarten, dass sich diese Bedingungen in den nächsten sechs Monaten nach und nach einstellen, wenn die Märkte von Zuversicht hinsichtlich einer Rückkehr zur Normalität nach Covid-19 erfasst werden und sich die Wirtschaftsdaten entsprechend angleichen. Allerdings müssen unbedingt erst die Auswirkungen der zweiten Covid-19-Welle beurteilt werden, ehe wir uns einer Reflation gewiss sein können.

Flexibel im festverzinslichen Bereich

In Anerkennung der steigenden Wahrscheinlichkeit einer Reflation haben wir durch unsere Allokation im festverzinslichen Bereich die Risikoexposition taktisch erhöht. Wir haben unsere Ausrichtung auf die bei der Erholung von Unternehmensanleihen bislang schwächer gebliebenen Schwellenländeranleihen in Hartwährung verstärkt. Die Spreads sind im Vergleich zum breiten Markt attraktiv und Schwellenländerwerten dürfte das Szenario einer Reflation zugutekommen. Ein Zusammenspiel aus zunehmendem Wachstum der Weltwirtschaft, stärkerer Risikoneigung und einem schwächeren US-Dollar bietet Schwellenländeranleihen ideale Bedingungen.

Darüber hinaus haben wir die Duration in den Portfolios weiter reduziert, um der steigenden Wahrscheinlichkeit von Zinsanhebungen und steiler werdenden Renditekurven in einem Umfeld mit zunehmendem Wachstum der Weltwirtschaft zu begegnen. Wir erreichten dies durch den Verkauf von langfristigen Positionen, vor allem von US-Treasuries, da die US-Renditekurve am stärksten anfällig dafür erscheint, wegen pessimistischer Stimmung steiler zu werden. Zudem nahmen wir Gewinne auf langfristige Unternehmensanleihen mit, da die Bewertungen hier weniger attraktiv werden.

Unternehmensanleihen sind aber im Vergleich zu Barmitteln und Staatsanleihen in dem von Risikobereitschaft geprägten Umfeld nach wie vor attraktiv, und wir haben Absicherungen vorgenommen, die uns weiterhin ein gewisses Exposure in Kredit- Spreads ermöglichen, gleichzeitig aber die Auswirkungen einer möglichen Zinsanhebung in Grenzen halten. Hochzinsanleihen, mit attraktiven Bewertungen, präferieren wir nach wie vor leicht, allerdings ist es wegen der Verschlechterung bei den Fundamentaldaten von Unternehmensanleihen gerechtfertigt, selektiv zu bleiben.

Indem wir durch taktische Schritte wie diese auf Veränderungen der Wirtschaftsdynamik reagieren, und uns voraussichtliche Minizyklen von Anlagepreisen zunutze machen, sind wir in der Lage, trotz des Niedrigzinsumfeldes eine positive Performance zu erzielen, und das sogar auf Anlagen mit eigentlich negativer Rendite. Die dynamische Asset-Allokation und die taktische Positionierung sind im derzeitigen Umfeld mit sehr niedrigen Zinsen entscheidend, denn sie ermöglichen es uns, auch von den kürzesten und schwächsten Reflationszyklen zu profitieren.

Dynamischer Ansatz bei Aktien

Im Aktiensegment treffen wir zudem Vorbereitungen, um strategische Anpassungen vorzunehmen. Da wir davon überzeugt sind, dass wir letztendlich zu einem Szenario ähnlich wie bei Japan zurückkehren werden, denken wir nicht, dass sich Substanzwerte nachhaltig besser entwickeln können als Wachstumswerte. Wenn allerdings die Auswirkungen der zweiten Covid-19-Welle relativ mild sind und ein koordiniertes Wachstum der Weltwirtschaft wieder in Gang gesetzt wird, ergibt sich die Möglichkeit, unser zyklisches Exposure kurzfristig zu erhöhen, um der Generierung von Alpha in unseren Portfolios Vorschub zu leisten.

Unsere Portfolios sind zwar eher auf Wachstumswerte ausgerichtet, die Aktien-Allokation weist aber auch eine gewisse Zyklizität auf – damit wir nicht auf dem falschen Fuss erwischt werden, wenn es frühzeitig zu einer Rotation kommt. Unsere Übergewichtung in Qualitätsunternehmen beinhaltet einige Industriewerte und andere eher zyklische Aktien. Wenn sich das positive Wachstum der Weltwirtschaft bestätigt, werden wir darauf aus sein, die den Portfolios innewohnende Zyklizität kurzfristig zu erhöhen. Aktienmärkte von Kernländern der Eurozone, z. B. Frankreich und Deutschland, sind angesichts des in Europa herrschenden Umfeldes mit extrem niedrigen Zinsen besonders attraktiv.

StrukturellweitenwirderweilunsereExposureinSchwellenländern aus – besonders in China, denn das Land hat unserer Ansicht nach langfristig das Potenzial, zu Industriestaaten aufzuschliessen, mit denen es im Wettbewerb steht. Aktien Chinas haben sich in den letzten fünf Jahren zwar schwächer entwickelt, sie profitieren derzeit aber vom Niedrigzinsumfeld und vom anziehenden Wachstum der Weltwirtschaft. Hinzu kommt noch der Umgang der autoritären Regierung mit der Covid-19-Pandemie. Zu einer zweiten Infektionswelle ist es in dem Land nicht gekommen, und das Kreditwachstum im Inland ist durch Liquiditätsspritzen und fiskalpolitische Unterstützungsmassnahmen angekurbelt worden. Hier sind wir über eine Kombination aus ETFs mit dabei. Diese verschaffen uns eine Präsenz in Grossunternehmen, die in Hongkong börsennotiert sind, z. B. Alibaba und JD.com, sowie in inländischen A-Aktien, die vom Umfeld ausserhalb Chinas weniger abhängig sind.

Im Kontext der Japanisierung wird es zu Reflationsschüben kommen. Diese Ereignisse sorgen zwar kurzfristig für Volatilität. Für Multi-Asset Portfolio Manager sind sie aber auch wertvolle Gelegenheiten, um dynamisch zusätzlich Alpha zu generieren. Bei SYZ machen wir uns diese Chancen zunutze, um zu zeigen, welchen Wert die aktive Vermögensverwaltung hat.

Disclaimer

Dieses Werbedokument wurde von der Syz-Gruppe (hierin als «Syz» bezeichnet) erstellt. Es ist nicht zur Verteilung an oder Benutzung durch natürliche oder juristische Personen bestimmt, die Staatsbürger oder Einwohner eines Staats, Landes oder Territoriums sind, in dem die geltenden Gesetze und Bestimmungen dessen Verteilung, Veröffentlichung, Herausgabe oder Benutzung verbieten. Die Benutzer allein sind für die Prüfung verantwortlich, dass ihnen der Bezug der hierin enthaltenen Informationen gesetzlich gestattet ist. Dieses Material ist lediglich zu Informationszwecken bestimmt und darf nicht als ein Angebot oder eine Aufforderung zum Kauf oder Verkauf eines Finanzinstruments oder als ein Vertragsdokument aufgefasst werden. Die in diesem Dokument enthaltenen Angaben sind nicht dazu bestimmt, als Beratung zu Rechts-, Steuer- oder Buchhaltungsfragen zu dienen, und sie sind möglicherweise nicht für alle Anleger geeignet. Die in diesem Dokument enthaltenen Marktbewertungen, Bedingungen und Berechnungen sind lediglich Schätzungen und können ohne Ankündigung geändert werden. Die angegebenen Informationen werden als zuverlässig betrachtet, jedoch übernimmt die Syz-Gruppe keine Garantie für ihre Vollständigkeit oder Richtigkeit. Die Wertentwicklung der Vergangenheit ist keine Garantie für zukünftige Ergebnisse.