- 1. La guerre des monnaies est-elle relancée?

- 2. Etats-Unis – Le retour du double déficit?

- 3. Zone euro – Les marchés de taux commencent à intégrer la fin des taux d’intérêt négatifs

- 4. Japon – Haruhiko Kuroda crie victoire sur la déflation (ou presque)

- 5. Les prix du pétrole à leur plus haut depuis trois ans

- 6. Matières premières – Or et taux réels américains: la fin de la corrélation négative

- 7. Marché des changes – Hausse des rendements des bons du Trésor américains à 10 ans et repli du dollar US par rapport au yen

- 8. Afrique du Sud – Rebond du rand sud-africain sur fond de regain de confiance des investisseurs

- 9. Volmaggedon

- 10. Cryptopocalypse

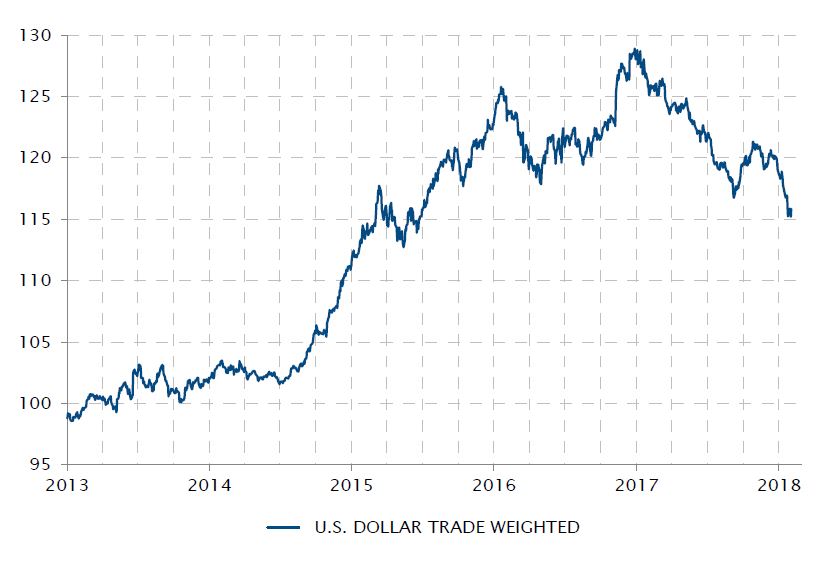

La guerre des monnaies est-elle relancée?

Les dirigeants américains ont, contre toute attente, attiré de nouveau l’attention sur les variations de change lors du dernier Forum économique mondial qui s’est tenu à Davos. Les propos de Steven Mnuchin, selon lesquels la faiblesse du dollar était évidemment une bonne chose pour les Etats-Unis en matière de commerce et d’opportunités, ont déclenché une dépréciation soudaine du billet vert jusqu’à son plus bas depuis la mi-2015. Les interventions qui ont suivi pour tenter de nuancer les propos du Secrétaire d’Etat au Trésor n’ont pas suffi à étouffer le débat.

Difficile de dire si cette déclaration était maladroite ou intentionnelle. En revanche, plusieurs choses sont sûres: a) Donald Trump s’était à plusieurs reprises plaint de l’inéquité des règles du commerce mondiales dont était victime son pays lors de sa campagne; b) son élection a provoqué une envolée du dollar, qui a ensuite perdu de sa vigueur en raison du manque d’avancées de la réforme fiscale; c) le dollar a de nouveau progressé dès que les perspectives d’une réduction d’impôts ont commencé à se matérialiser fin 2017. Quelle que soit la conclusion que l’on pourrait en tirer, ces propos étonnants prononcés en janvier ressemblent à une violation de l’accord de Shanghai, un accord tacite qui aurait été conclu en février 2016 entre les dirigeants du G20 pour stabiliser les marchés des changes après la forte hausse enregistrée par le dollar pendant deux ans.

Le dollar à son plus bas depuis 30 mois suite au Forum de Davos

Source: Bloomberg, SYZ Asset Management. Données au vendredi 2 février 2018

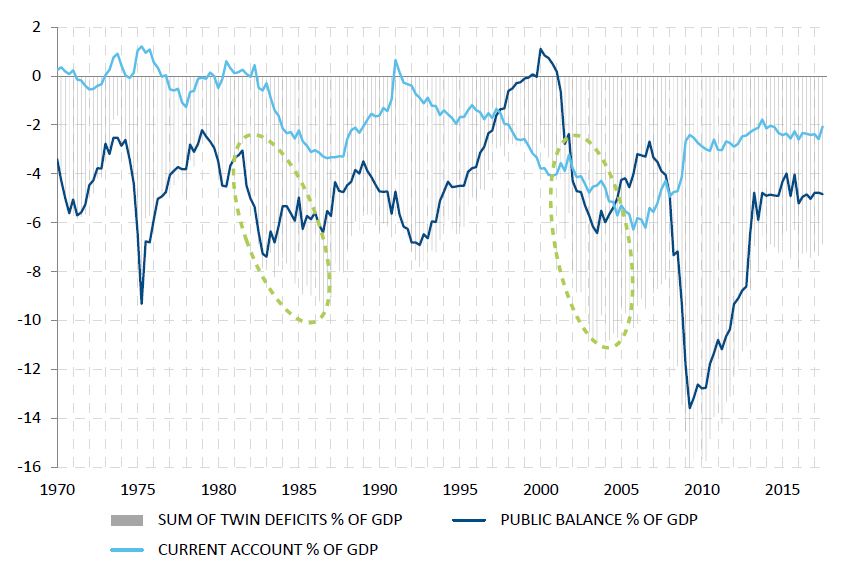

Le retour du double déficit aux Etats-Unis?

Sources: Factset, BEA, Trésor américain, SYZ Asset Management. Données au vendredi 29 décembre 2017

Etats-Unis – Le retour du double déficit?

L’économie américaine a connu deux épisodes de double déficit, dans les années 1980 puis 2000. Dans les deux cas, la réduction d’impôts supérieure à la diminution des dépenses publiques a conduit à la détérioration des finances publiques ainsi qu’au creusement du déficit de la balance courante. En effet, les mesures de relance de la demande intérieure (consommation + investissement) ont contribué à l’aggravation des déficits commerciaux financés par l’épargne extérieure. Chacun de ces doubles déficits a coûté environ 10% du PIB américain en quelques années.

La récente réforme fiscale adoptée par le Congrès s’apparente en quelque sorte à ces épisodes: des réductions d’impôts infondées visant à doper la demande intérieure, mais qui seront au final financées par l’épargne extérieure et creuseront le déficit de la balance courante.

Cependant, lors des doubles déficits précédents, les mesures de soutien budgétaire avaient été prises immédiatement après la récession et avaient pour objectif d’accélérer la reprise de l’économie. Aujourd’hui, en revanche, l’économie américaine entame sa neuvième année d’expansion et est en situation de plein emploi. Reste à savoir si ces différences se traduiront par d’autres résultats. Mais il ne serait pas surprenant d’entendre parler d’un double déficit aux Etats-Unis dans les mois à venir.

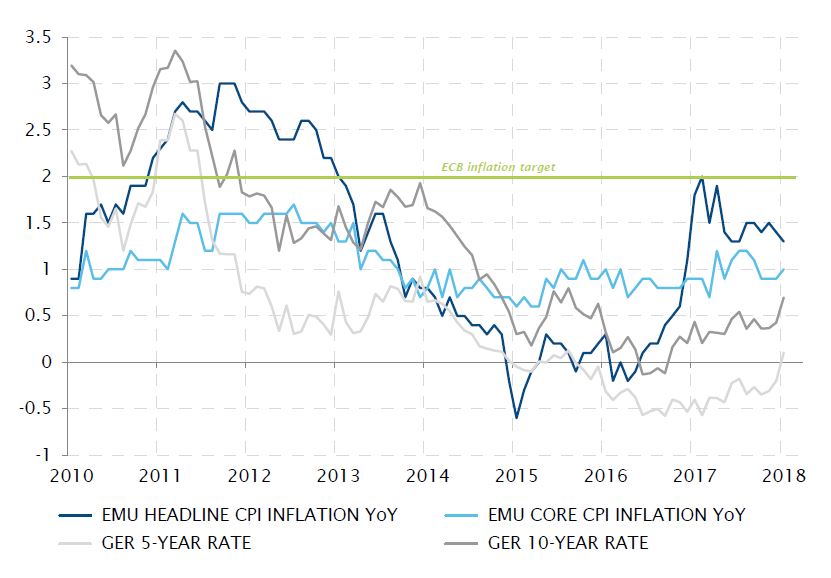

Zone euro – Les marchés de taux commencent à intégrer la fin des taux d’intérêt négatifs

Alors que tous les indicateurs de croissance de la zone euro sont au vert, la question de l’inflation est au centre de tous les débats de ce côté de l’Atlantique aussi. Il est vrai que l’inflation est encore loin d’atteindre l’objectif de la BCE («inférieure à 2%, mais proche de 2%»). En janvier, l’inflation totale a même reculé à 1,3%, tandis que l’inflation sous-jacente (hors prix de l’énergie et de l’alimentation) n’a atteint que 1%. La BCE ne s’attend pas à ce que ses objectifs d’inflation se réalisent avant 2020.

Toutefois, les craintes de déflation étant dissipées, et les taux d’inflation semblant s’inscrire dans une dynamique haussière, quoique modérée, tous les yeux se tournent désormais vers la BCE. Le soutien extraordinaire apporté par la politique monétaire mise en place au plus fort des pressions déflationnistes est de moins en moins en phase avec le contexte économique actuel.

C’est du moins ce que pensent les marchés financiers, qui anticipent de plus en plus la fin du programme d’achats d’actifs et, par conséquent, la hausse des taux à court terme. La pression haussière ne concerne pas que les taux à long terme. Le taux des emprunts d’Etat allemands à 5 ans vient de passer en territoire positif pour la première fois depuis 2015, ce qui indique que les investisseurs s’attendent à ce que les taux à court terme négatifs finissent par augmenter.

L’inflation n’a pas encore décollé, mais les taux d’intérêt n’y manqueront pas

Sources: Bloomberg, SYZ Asset Management. Données au mercredi 31 janvier 2018

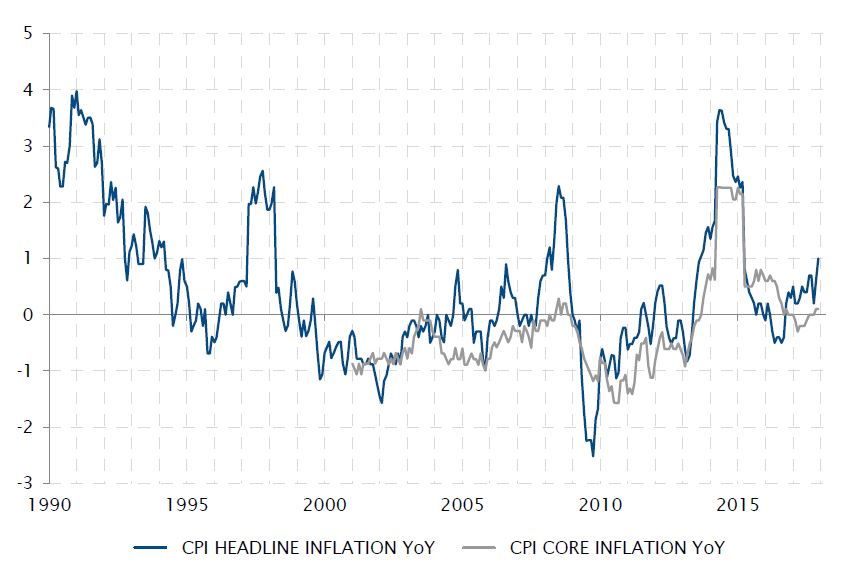

L’inflation totale s’établit à 1% au Japon, et «avoisine enfin l’objectif».

Sources: Factset, SYZ Asset Management. Données au mercredi 31 janvier 2018

Japon – Haruhiko Kuroda crie victoire sur la déflation (ou presque)

L’inflation est le sujet au cœur de toutes les préoccupations en ce début d’année. Et le Japon ne déroge pas à la règle. Oui, nous parlons bien du pays rongé par la déflation depuis 20 ans. L’inflation totale a augmenté pour s’établir à 1% en décembre, un niveau atteint seulement à trois reprises au cours des 20 dernières années: deux fois en raison de hausses de la TVA et une autre du fait d’une bulle éphémère des prix du pétrole. Cette fois-ci, la raison de cette augmentation n’est pas évidente, même si les effets de base favorables sur les prix de l’énergie n’y sont peut-être pas étrangers.

L’amélioration de la situation économique au Japon favorise certainement la normalisation progressive de l’inflation, malgré des obstacles structurels encore considérables. En tout cas, cela a suffi au gouverneur de la Banque du Japon pour proclamer la quasi-victoire de l’opération de relance initiée en 2013. A Davos, Haruhiko Kuroda s’est en effet réjoui du fait que l’inflation avoisinait enfin l’objectif de 2%.

L’intervention du gouverneur peut être considérée comme un signal clair de la volonté de la Banque du Japon de mettre un terme à une partie de ses politiques monétaires compte tenu de l’amélioration de la situation, au risque de peser sur le système financier nippon. Mais en criant victoire, Haruhiko Kuroda anticipe peut-être tout simplement la fin de son mandat à la tête de l’institution en avril et prépare ainsi sa réélection. Hypothèse plus simple encore: l’altitude de Davos a peut-être rendu les citadins Haruhiko Kuroda et Steven Mnuchin plus loquaces qu’ils ne l’auraient voulu.

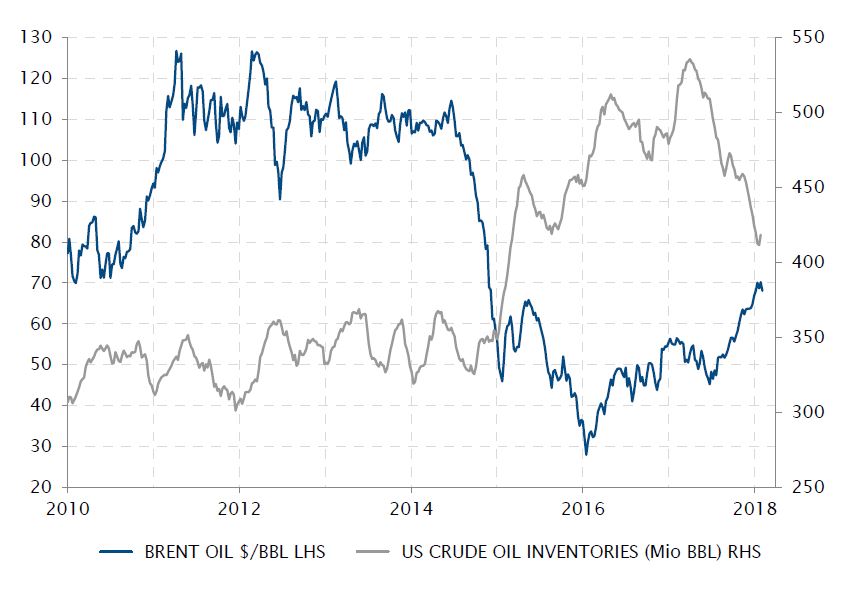

Les prix du pétrole à leur plus haut depuis trois ans

Les cours du pétrole brut ont poursuivi leur progression en janvier pour le septième mois consécutif. Ils s’inscrivent en hausse de 50% par rapport à juin 2017 et ont atteint leur niveau record en trois ans. La faiblesse du billet vert a certainement favorisé cette évolution. La vigueur et l’amélioration de l’économie mondiale ont également été favorables à la demande de pétrole.

Mais les facteurs liés à l’offre ont eux aussi joué un rôle dans cette augmentation. La croissance de l’offre mondiale de pétrole a ralenti après le pic enregistré en 2014-2015 en raison de la décision de l’OPEP de réduire sa production, tandis que la faiblesse des prix a contraint des producteurs de pétrole de schiste américains à mettre la clé sous la porte.

En conséquence, les cours du pétrole ont sensiblement augmenté en 2017, malgré la baisse des stocks. Les stocks américains, qui avaient quasiment doublé entre 2015 et 2017, ont diminué pendant le reste de l’année. Cet indicateur est peut-être le plus représentatif de la correction du déséquilibre entre l’offre et la demande à l’origine de la chute des cours du pétrole en 2014-2015. Si tel est bien le cas, les prix du pétrole devraient enregistrer des variations moins importantes à l’avenir.

Les cours du pétrole à leur plus haut sur 3 ans malgré la baisse des stocks

Sources: Factset, SYZ Asset Management. Données au vendredi 2 février 2018

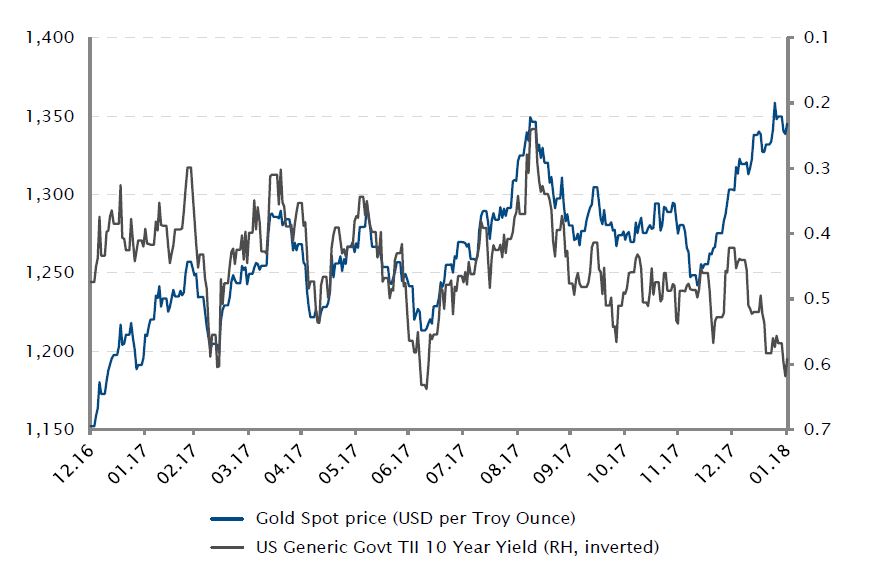

Evolution du cours de l’or et des rendements des TIIPS américains à 10 ans

Sources: Bloomberg, SYZ Asset Management. Données au mardi 13 février 2018

Matières premières – Or et taux réels américains: la fin de la corrélation négative

Outre les risques géopolitiques, les deux principaux facteurs influant sur le cours de l’or sont le dollar US et les taux réels américains à long terme, qui sont habituellement inversement corrélés au prix du précieux métal.

Sur la période allant de 2013 à 2015, la hausse du billet vert, associée à celle des taux d’intérêt réels, a pesé sur les cours de l’or (-37%). Depuis 2017, le prix du lingot (+17%) bénéficie du repli du dollar bien que les taux réels américains aient légèrement augmenté. La dépréciation rapide et significative qu’a récemment connue le dollar a nettement dépassé la hausse relativement faible des taux réels américains.

L’évolution des cours de l’or devrait rester tiraillée entre la baisse du dollar d’un côté et la hausse des taux réels américains à long terme de l’autre. Si vous êtes convaincu que les taux réels américains vont fortement s’apprécier, n’investissez pas dans l’or. En revanche, si vous tablez sur une baisse du billet vert et une faible augmentation des taux réels américains, le métal précieux constitue une option intéressante.

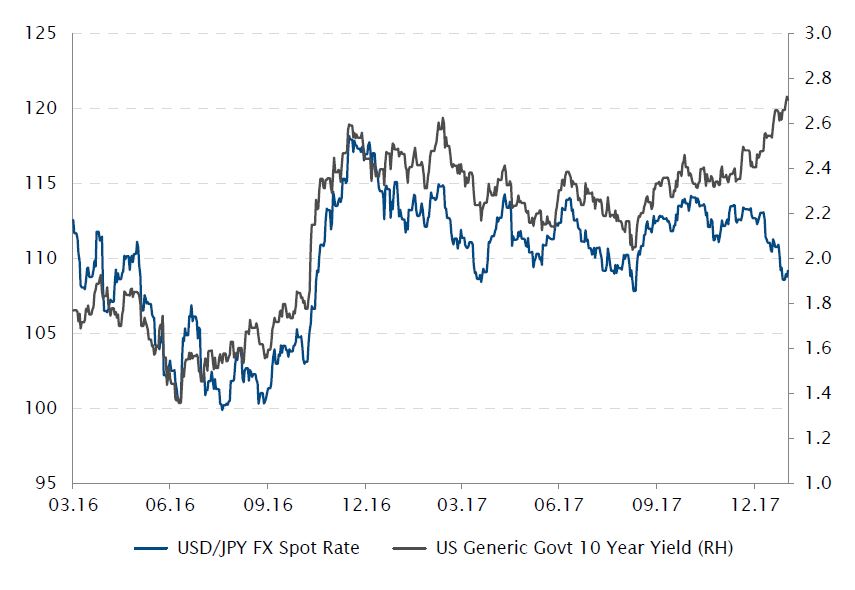

Marché des changes – Hausse des rendements des bons du Trésor américains à 10 ans et repli du dollar US par rapport au yen

Il existe une corrélation positive historique entre la progression des taux d’intérêt aux Etats-Unis et l’appréciation du dollar.

Or, depuis quelques mois, le taux de change USD/JPY n’est plus en phase avec les rendements obligataires américains, qui progressent depuis que la Réserve fédérale a commencé à durcir sa politique et procédé à plusieurs hausses de taux.

La récente correction des emprunts d’Etat américains (tendance haussière des rendements) devrait a priori renforcer l’attrait des actifs américains plus rémunérateurs et contribuer à l’appréciation du billet vert. Pourtant, contre toute attente, c’est le Japon qui voit sa monnaie grimper et non les Etats-Unis.

En janvier, le yen a gagné 3,2% face au dollar, tandis que les rendements des bons du Trésor à 10 ans ont progressé de 30 pb pour s’établir à 2,7% à la fin du mois, un record depuis avril 2014.

La Banque du Japon a laissé sa politique inchangée, tout en faisant remarquer que l’amélioration des perspectives d’inflation contribuait au rebond du JPY.

Par conséquent, elle se trouve dans une situation difficile, car le yen évolue dans la direction opposée à celle de sa politique monétaire accommodante, alors qu’elle devrait faire partie des dernières banques centrales des pays développés à normaliser sa politique monétaire.

Evolution du rendement des bons du Trésor américain à 10 ans et du taux de change USD/JPY au comptant

Sources: Bloomberg, SYZ Asset Management. Données au mardi 13 février 2018

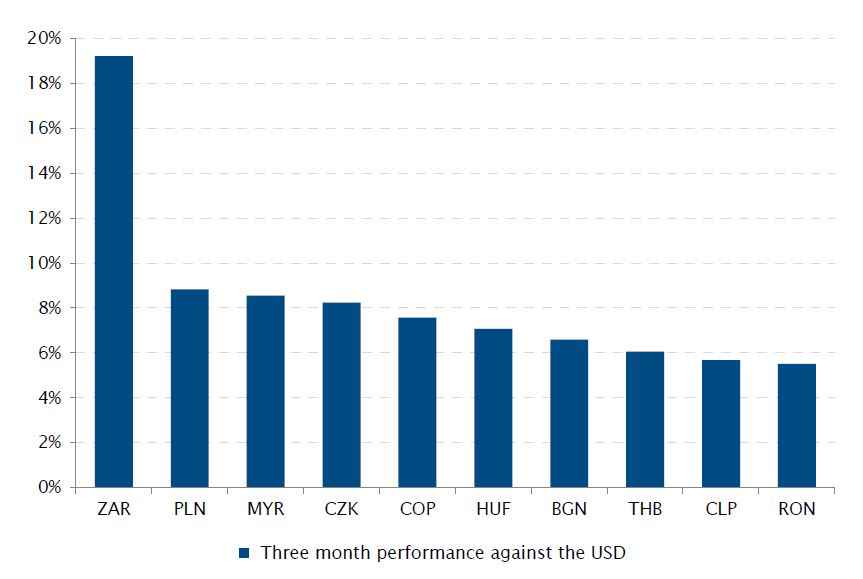

ZAR: devise émergente la plus performante sur trois mois

Sources: Bloomberg, SYZ Asset Management. Données au mercredi 31 janvier 2018

Afrique du Sud – Rebond du rand sud-africain sur fond de regain de confiance des investisseurs

Depuis l’élection de Cyril Ramaphosa à la tête de l’ANC en décembre, faisant de lui le successeur naturel du président Zuma, les investisseurs ont repris confiance à l’égard de l’Afrique du Sud et le rand s’est fortement apprécié.

En janvier, la devise sud-africaine a progressé de 4%, à 12 rands pour 1 dollar, un niveau inédit depuis plus de deux ans. Depuis trois mois, le rand, qui affiche une progression de 19%, figure parmi les monnaies émergentes les plus performantes. Cette performance s’explique principalement par les perspectives d’une transition politique (probablement avec la démission de Jacob Zuma), et de plusieurs réformes, ainsi que par l’appétit pour le risque généralisé sur les marchés et le repli du dollar US.

En outre, l’année passée, l’économie sud-africaine s’est redressée après avoir connu une croissance négative et une inflation élevée. Le pays est sorti de la récession, bien que la croissance reste timide, et l’inflation a reculé, l’IPC total se situant désormais dans la fourchette ciblée par la banque centrale. En parallèle, les investisseurs estiment que le pays échappera à un nouvel abaissement de sa note de crédit en mars.

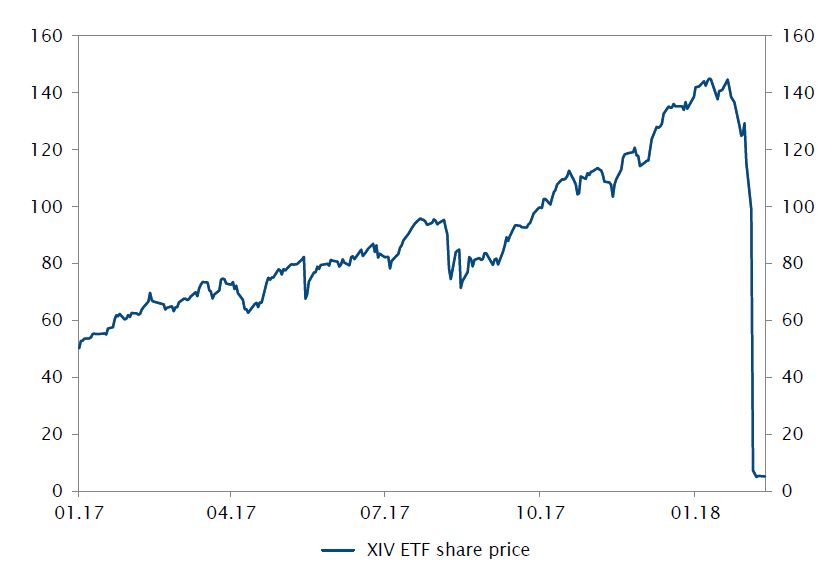

Volmaggedon

L’accès de volatilité observé début février a pris les marchés par surprise. C’est la plus forte évolution jamais survenue ,avec une augmentation de 20 points de volatilité entre la fin de la séance du vendredi et celle du lundi (malgré la hausse du VIX «spot» pendant la nuit). Ce pic de volatilité a fortement nui à de nombreuses de stratégies, notamment le tristement célèbre XIV.

L’ETF XIV a été conçu pour répliquer l’inverse du VIX en investissant dans des futures. Mais l’ETF est entré dans une spirale infernale, probablement en raison des rachats de la part des investisseurs faisant suite à plusieurs semaines décevantes du côté des actions. Cela a contraint l’ETF à ajuster son exposition en investissant davantage dans des futures sur indice, ce qui a entraîné un nouvel accès de volatilité et créé de fait un cercle vicieux. Bien que les risques associés à ce phénomène aient été largement expliqués dernièrement, un certain nombre d’investisseurs ont continué à vendre de la volatilité tout en sachant que ces opérations se caractérisaient par une asymétrie particulièrement négative.

La fin des ETF vendeurs de volatilité

Sources: Bloomberg, SYZ Asset Management. Données au mardi 13 février 2018

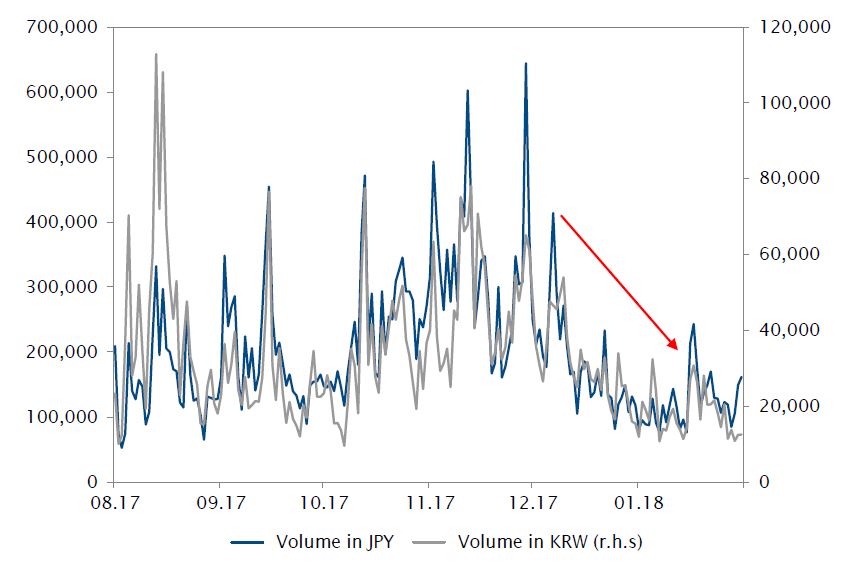

Volume quotidien de bitcoins par monnaie

Sources: Cryptocompare, SYZ Asset Management. Données au mercredi 31 janvier 2018

Cryptopocalypse

Les investisseurs en cryptomonnaies ont découvert en janvier que leur classe d’actifs était aussi soumise aux lois de la gravité, la plupart des cryptomonnaies s’étant effondrées au cours du mois. Le bitcoin a abandonné plus de 60% par rapport à son niveau record, l’ethereum a perdu 50%, tandis que le ripple a plongé de plus de 75% par rapport à son plus haut atteint début janvier.

Plusieurs hypothèses tentent d’expliquer le revers subi par cette classe d’actifs. L’une d’entre elles pointe du doigt les craintes de nouvelles réglementations en Asie, en particulier au Japon et en Corée du Sud, et semble relativement convaincante. La Corée parle en réalité d’interdire le trading de cryptomonnaies et de fermer des plateformes d’échange, ce qui a probablement contribué à la correction observée. Le piratage dont a été victime Coincheck a lui aussi certainement joué un rôle, la plateforme japonaise ayant perdu l’équivalent de 400 millions de dollars dans la cyberattaque. Enfin, la Chine a fait savoir qu’elle pourrait interdire le minage de cryptomonnaies en raison de la consommation considérable d’énergie de cette activité. Dur retour à la réalité pour les investisseurs!

Disclaimer

Le présent document a été publié par le Groupe Syz (ci-après dénommé «Syz»). Il n’est pas destiné à être distribué ou utilisé par des personnes physiques ou morales ressortissantes ou résidentes d’un Etat, d’un pays ou d’une juridiction dans lesquels les lois et réglementations en vigueur interdisent sa distribution, sa publication, son émission ou son utilisation. Il appartient aux utilisateurs de vérifier si la Loi les autorise à consulter les informations ci-incluses. Le présent document revêt un caractère purement informatif et ne doit pas être interprété comme une sollicitation ou une offre d’achat ou de vente d’instrument financier quel qu’il soit, ou comme un document contractuel. Les informations qu’il contient ne constituent pas un avis juridique, fiscal ou comptable et peuvent ne pas convenir à tous les investisseurs. Les valorisations de marché, les conditions et les calculs contenus dans le présent document sont des estimations et sont susceptibles de changer sans préavis. Les informations fournies sont réputées fiables. Toutefois, le Groupe Syz ne garantit pas l’exhaustivité ou l’exactitude de ces données. Les performances passées ne sont pas un indicateur des résultats futurs.