La percezione comune è che in un contesto di tassi bassi vi sia un alto rischio di perdita sulle obbligazioni, perché i tassi d’interesse e gli spread possono solo aumentare, e che pertanto liquidità e posizioni a breve scadenza siano preferibili.

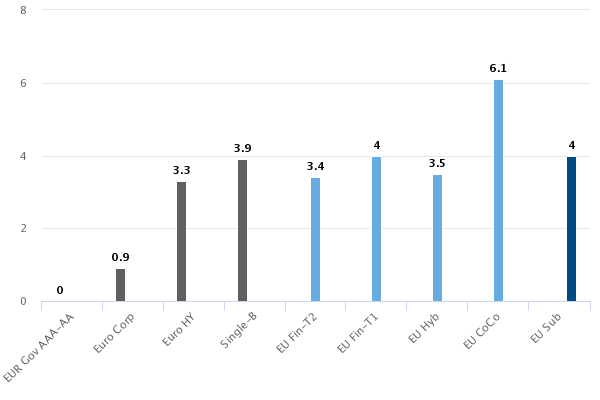

A nostro avviso, scegliere liquidità e duration breve comporta un’elevato costo-opportunità : riteniamo, infatti, che la performance realizzabile sia ben più elevata del rendimento a scadenza, grazie alla pendenza della curva e al particolare contesto macroeconomico.

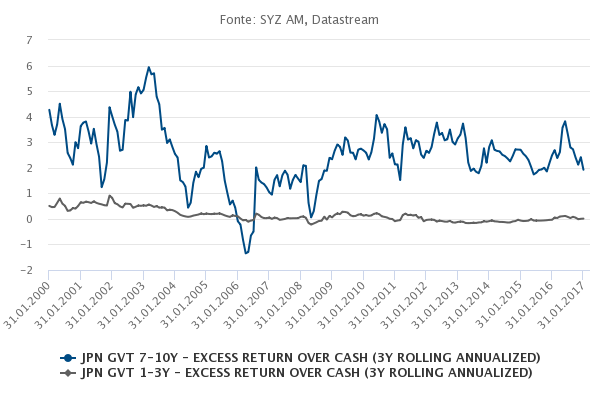

L’esperienza giapponese, dimostra che chi ha investito in obbligazioni a lungo termine ha realizzato performance superiori di almeno 2-3 punti percentuali non solo rispetto al rendimento teorico, ma anche agli investimenti a breve termine: questo sarebbe stato il costo opportunità di rinunciare alle scadenze lunghe e suggerisce di mantenere un po’ di rischio duration nel portafoglio.