Tuttavia, il rovescio della medaglia è che il notevole incremento della domanda mette a dura prova le capacità di produzione, le catene di approvvigionamento e la flessibilità del mercato del lavoro. Carenza e penuria di risorse sono ormai evidenti in molte aree dell'economia, dal segmento dei chip per computer a quello dei materiali da costruzione, dalla manodopera alla capacità di trasporto. Questo fenomeno fa salire i prezzi e riaccende le preoccupazioni inflazionistiche. Dopo essere state accolte calorosamente l'anno scorso come lo strumento in grado di smorzare uno storico crollo dell'attività economica, le politiche monetarie e fiscali estremamente accomodanti sono sempre più considerate la causa di un possibile surriscaldamento che potrebbe minacciare la futura stabilità economica. Le banche centrali e i governi, seppur diffidenti nei confronti di un precoce allentamento delle misure di sostegno, guardano ormai al prossimo passo, ovvero la revoca delle politiche straordinarie legate alla pandemia. Pertanto, il sostegno dimostrato da governi e banche centrali con ogni probabilità non raggiungerà più determinati picchi.

Al contempo, l'apice della crescita economica è stato verosimilmente già raggiunto negli Stati Uniti. Un proseguimento del ritmo frenetico di miglioramento osservato dall'inizio dell'anno ci sembra assai improbabile. In questo contesto, il mantenimento dell'attuale tasso di crescita economica negli Stati Uniti sarebbe già da considerarsi molto positivo.

Nel 2021 la crescita economica mondiale sarà la più alta da almeno 40 anni

Lunedì, 05/31/2021Si sta registrando attualmente una robusta ripresa a livello globale. Quest'anno assisteremo alla più significativa espansione economica mondiale da almeno quattro decenni, favorita dalla ripresa delle economie a seguito della brusca battuta d'arresto del 2020. Le tracce di questo straordinario recupero sono già tangibili, soprattutto negli Stati Uniti, che tornano alla guida dell'economia mondiale grazie alle misure di stimolo fiscale e a una campagna vaccinale rapida e di successo. Il riavvio delle attività commerciali ha innescato un'inedita impennata della domanda repressa. Anche l'Europa si prepara a una spinta analoga con il progressivo affievolirsi delle misure di contenimento legate alla pandemia.

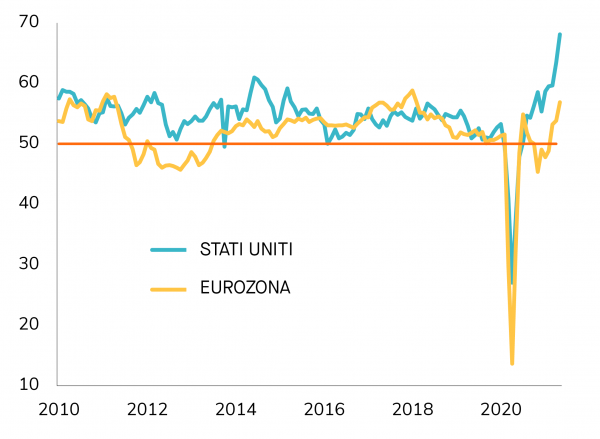

INDICI PMI COMPOSITI DELL'ATTIVITÀ ECONOMICA

Il resto del mondo rimane indietro. L'Europa sta ancora attraversando la fase di "accelerazione", grazie all'allentamento delle misure restrittive legate alla pandemia e all'avvio della campagna di vaccinazione ed è questa dinamica che guiderà lo slancio globale nei prossimi mesi. Alcune grandi economie emergenti si trovano ad affrontare una spiacevole combinazione di eventi, ossia la recrudescenza della pandemia da Covid-19 e l'aumento dell'inflazione ed evidenziano di conseguenza un ritardo rispetto al ciclo economico globale positivo.

Il contesto attuale si conferma favorevole per gli attivi legati alla crescita mondiale. Le azioni, in particolare, sono sostenute dallo slancio economico positivo e dai tassi d’interesse modesti e rimangono la classe di attivi più appetibile al momento. Tuttavia, negli Stati Uniti, il culmine raggiunto dalle misure di stimolo e dalla dinamica di crescita e le valutazioni che riflettono già tale miglioramento economico lasciano spazio solo a limitati risvolti positivi nel breve periodo. È dunque opportuno prendere profitti su alcune esposizioni per bloccare parzialmente quelli che possiamo considerare rendimenti eccezionali rispetto ai minimi di marzo 2020. D’altra parte, mercati ciclici come l’eurozona e il Regno Unito, o settori come quello dei finanziari o dei materiali, hanno ancora un certo potenziale di rialzo a fronte della continua crescita dell’economia mondiale. Trarranno inoltre vantaggio dall’aumento delle aspettative di crescita e d’inflazione che dovrebbe proseguire nei prossimi tre mesi. L’euro e la sterlina godranno anche di una dinamica relativa favorevole rispetto al dollaro statunitense nei mesi a venire.

Crescita e inflazione in espansione rimangono invece venti contrari per i titoli a reddito fisso in generale, alla luce di un probabile ulteriore aumento dei tassi a lungo termine su tutta la linea. L’universo obbligazionario presenta ancora qualche sacca di valore, come le obbligazioni subordinate o il debito dei mercati emergenti in dollari USA ma, in linea generale, è troppo presto per aumentare la nostra attuale esposizione ridotta ai titoli a reddito fisso. Mentre proseguono le rettifiche al rialzo per i rendimenti obbligazionari, l’oro si rivela essere un’alternativa più interessante per i portafogli in quanto potrebbe beneficiare dell’aumento dei timori sull’inflazione, a patto che la Federal Reserve mantenga il suo attuale posizionamento accomodante.

Disclaimer

Il presente documento di marketing è stato redatto dal Gruppo Syz (di seguito denominato «Syz»). Esso non è destinato alla distribuzione o all’utilizzo da parte di persone fisiche o giuridiche cittadini o residenti in uno Stato, un Paese o una giurisdizione le cui leggi applicabili ne vietino la distribuzione, la pubblicazione, l’emissione o l’utilizzo. Spetta unicamente agli utenti verificare che siano legalmente autorizzati a consultare le informazioni nel presente. Il presente materiale ha esclusivamente finalità informative e non deve essere interpretato come un’offerta o un invito per l’acquisto o la vendita di uno strumento finanziario, o come un documento contrattuale. Le informazioni fornite nel presente non sono intese costituire una consulenza legale, fiscale o contabile e potrebbero non essere adeguate per tutti gli investitori. Le valutazioni di mercato, le durate e i calcoli contenuti nel presente rappresentano unicamente stime e sono soggetti a variazione senza preavviso. Si ritiene che le informazioni fornite siano attendibili; tuttavia, il Gruppo Syz non ne garantisce la completezza o l’esattezza. I rendimenti passati non sono indicativi di risultati futuri.