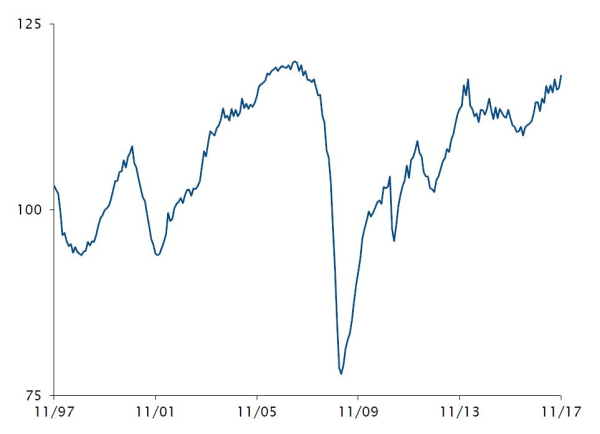

L’economia giapponese ha messo a segno il 60o mese consecutivo di ripresa economica, ossia il secondo periodo più lungo dalla seconda guerra mondiale. Nel corso di tale periodo il PIL reale è cresciuto dell’1,5% annuo. Il livello di profitto di tutte le società ha superato ampiamente il livello precedente la grande crisi finanziaria del 2008, con il settore non manifatturiero interno che si è particolarmente distinto. Le società sono diventate più disponibili ad assumere ed effettuare investimenti in conto capitale.

Forte dinamismo degli utili in Giappone

Giovedì, 02/01/2018L’economia giapponese ha messo a segno il 60o mese consecutivo di ripresa economica, mentre il mercato è stato preso d’assalto nel 2017 dagli investitori esteri che hanno fatto ritorno in modo aggressivo a settembre, e la Banca del Giappone ha raddoppiato gli acquisti intensivi di ETF la scorsa estate. L’occupazione è in aumento sul mercato del lavoro e l'inflazione dei salari sostiene la fiducia dei consumatori, mentre l’ottimismo delle aziende è elevato. Questi fattori positivi si riflettono finalmente in modo graduale sul dato relativo all’inflazione e le stime di consenso variano dal +0,8% al +1,1%, uno dei livelli più elevati in quasi 25 anni.

“Nell’attuale scenario di mercato, cercare di sincronizzare la rotazione dello stile e delle capitalizzazioni di mercato è altamente rischioso. È di capitale importanza adottare un approccio di investimento rigoroso, incentrato sulle società scambiate a un prezzo inferiore rispetto al loro valore equo invece di inseguire il dinamismo degli utili. ”

L’economia durante l’Abenomics

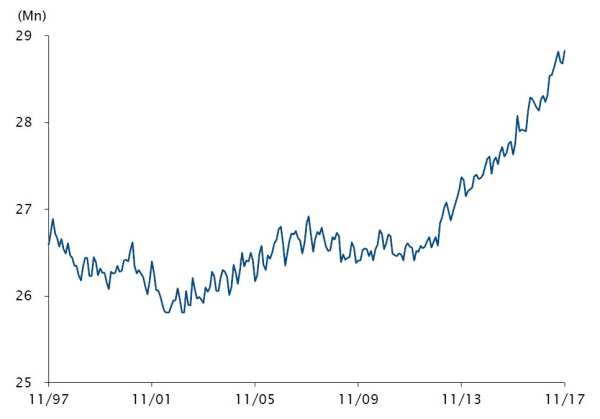

Attualmente il mercato del lavoro è ristretto con un tasso di disoccupazione del 2,7% e un rapporto tra i posti di lavoro disponibili e i richiedenti pari a 1,6 volte, ossia il miglior dato degli ultimi 40 anni. In seguito al calo della popolazione in età lavorativa pari a circa l’1% l’anno, la forza lavoro ha registrato un incremento di lavoratrici e lavoratori senior del +0,6% annuo nell’ultimo quinquennio. Inoltre il salario orario per i lavori part-time ha registrato una crescita stabile pari a circa il 2% annuo, grazie a uno squilibrio strutturale tra domanda e offerta. La remunerazione totale ha raggiunto il picco degli ultimi 25 anni e la domanda di lavoratori a tempo pieno è più elevata di quella per i lavoratori a tempo parziale. La fiducia dei consumatori, che è tornata al livello di aprile 2014 antecedente l’aumento dell’imposta sui consumi, dovrebbe migliorare ulteriormente nel 2018 ed essere accompagnata da favorevoli condizioni sul mercato del lavoro.

Negli ultimi cinque anni gli investimenti in conto capitale interni sono stati positivi, in particolare per quanto riguarda il settore manifatturiero, data la forte necessità di aggiornare o migliorare l’efficienza degli impianti esistenti. Sebbene la portata di tali investimenti continui ad essere inferiore ai livelli precedenti la grande crisi finanziaria del 2008, grazie alla liquidità in eccesso le aziende stanno anche investendo all’estero, in ricerca e sviluppo e attività di fusione e acquisizione.

Esame del 2017

Lo scorso anno è stato un altro anno positivo per l’economia interna, grazie al forte sostegno del ciclo mondiale guidato da esportazioni elevate. I principali beneficiari sono stati i titoli tecnologici e del settore dei macchinari, con un conseguente incremento degli ordini dalla Cina, che hanno raggiunto il picco in termini assoluti. Ciò ha influito positivamente sugli investimenti in conto capitale delle società manifatturiere, con un aumento stimato del 17% a/a rispetto al budget inizialmente previsto, cosa rara per queste aziende solitamente conservatrici. Per finire, nell’ultimo trimestre del 2017 l'indice Tankan, calcolato dalla Banca del Giappone, che misura la fiducia delle aziende ha raggiunto il livello più alto degli ultimi 25 anni.

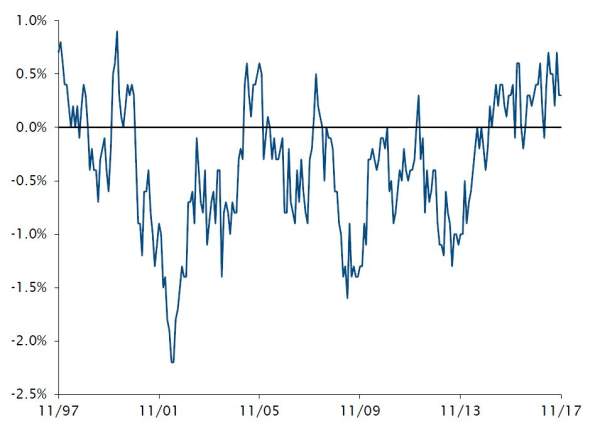

Questi elementi positivi si riflettono finalmente in modo graduale sui dati relativi all’inflazione, con un indice dei prezzi al consumo tendenziale del +0,4% nel 2017, ossia il quinto risultato consecutivo con il segno più. Anche escludendo i componenti volatili come il settore alimentare e quello energetico, lo scorso anno l’indice dei prezzi al consumo “core” ha guadagnato lo 0,5%. Per il 2018 e il 2019 il consenso prevede un’inflazione compresa tra il +0,8% e il +1,1%, una delle più elevate da quasi 25 anni.

Cosa succederà dal 2018 in poi

L’aumento degli stipendi per i lavoratori a tempo pieno mancava all'appello. Il passaggio dai lavoratori regolari a quelli part-time, che ha influito sugli utili monetari medi mensili previsti dal 1996, è quasi giunto al termine. L'incremento degli stipendi per i lavoratori a tempo pieno dovrebbe contribuire positivamente all’incremento totale degli utili monetari medi previsti. Il risultato dovrebbe essere un aumento della spesa da parte delle famiglie che rappresentano il 70% dei consumi privati.

Politica monetaria

A gennaio 2013, la Banca del Giappone ha definito l’“obiettivo di stabilità dei prezzi” al 2% e da allora ha introdotto una serie di misure di politica monetaria: l’allentamento monetario quantitativo e qualitativo (QQE) ad aprile 2013, ampliato ad ottobre 2014, il tasso d’interesse negativo a gennaio 2016 e il controllo della curva dei rendimenti a settembre 2016. Nessuna di queste politiche ha aiutato a raggiungere l’obiettivo di inflazione.

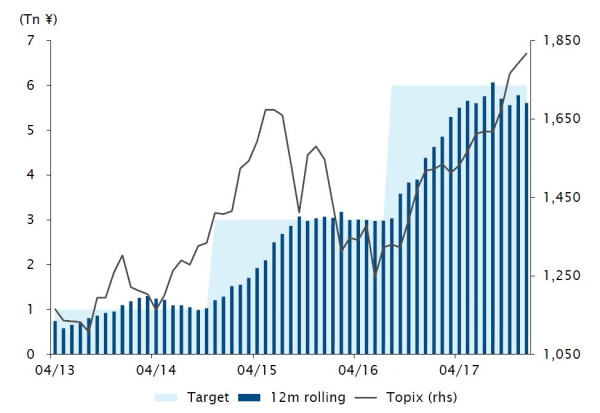

Il 2017 è stato un anno calmo, senza modifiche ufficiali della politica monetaria dopo aver tentato senza risultati ogni via possibile. La Banca del Giappone incentra ora la propria politica sul controllo della curva dei rendimenti e ha pertanto ridotto l’acquisto di titoli di Stato (JGB) a circa JPY 60 mila miliardi rispetto all’obiettivo di JPY 80 mila miliardi. In seguito a questa manovra, il mercato ha recentemente iniziato a scontare la possibilità del cosiddetto “tapering invisibile”, ossia la progressiva conclusione dell’allentamento monetario senza un annuncio ufficiale. Intanto la banca centrale è stata il principale acquirente sul mercato azionario nel corso del 2017, dopo aver introdotto, ad aprile 2013, un programma di acquisto di ETF come parte del QQE. A luglio 2016 ha raddoppiato l'obiettivo di acquisto a JPY 6 mila miliardi l’anno, pari a circa l’1,5% della capitalizzazione di mercato. Con un tasso di detenzione stimato del 3%, la sostenibilità nonché la motivazione di questa politica sono attualmente molto discutibili.

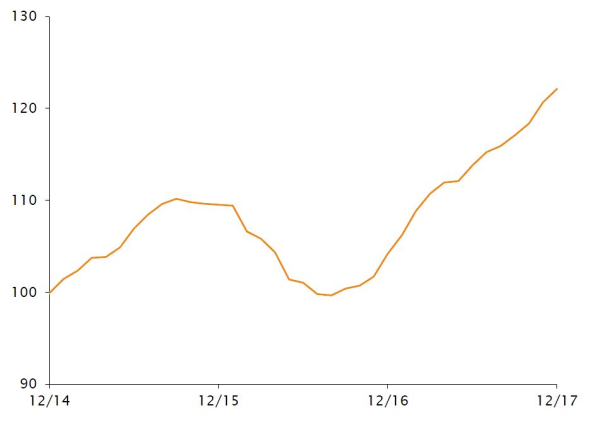

La conclusione del mandato dell’attuale governatore è prevista per marzo 2018. La maggior parte degli osservatori del mercato prevede il rinnovo della nomina per altri cinque anni, ma per il 2018 l’attenzione si focalizza in realtà sull’eventuale modifica della politica monetaria. Se l’andamento dell’inflazione resta invariato, il governo dovrebbe dichiarare ufficialmente l’uscita dell’economia dalla deflazione entro la metà del 2018. In questo contesto, la banca centrale dovrebbe cogliere l’opportunità per intraprendere la fine del QE, decisione importante considerato che ha già utilizzato molte delle opzioni di politica monetaria a sua disposizione, dato il previsto impatto dell’aumento dell’imposta sui consumi ad ottobre 2019, che potrebbe penalizzare la crescita, e data la probabile conclusione del ciclo di politica monetaria restrittiva da parte della Fed entro il 2020, che potrebbe amplificare il differenziale di tasso tra la Fed e la Banca del Giappone. Prevediamo, in linea con le stime di consenso, che verrà innanzitutto posto un termine all’applicazione del tasso di interesse negativo e che verrà invece aumentato il tasso obiettivo nell’ambito del controllo della curva dei rendimenti. Sebbene la prima misura avrà un impatto limitato sulle istituzioni finanziarie del Paese, l’innalzamento del rendimento del JGB a 5-10 anni avrà ripercussioni molto positive sulle banche nazionali. Un’eventuale riduzione del programma di acquisto di ETF potrebbe avere un impatto negativo sui mercati azionari. In uno qualsiasi di tali scenari, è difficile prevedere un deprezzamento dello yen nei confronti del dollaro USA nel medio termine.

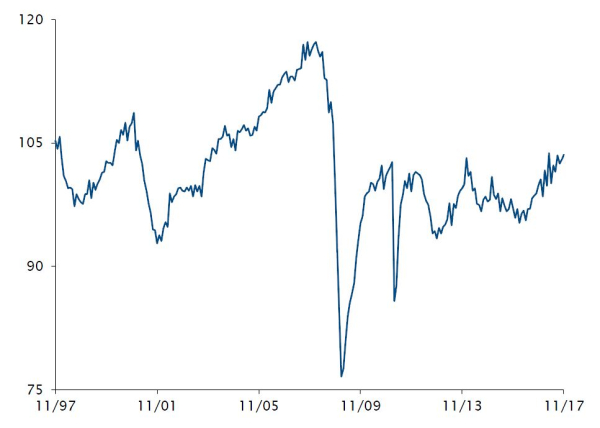

Mercato

Nonostante l’apprezzamento dello yen nei confronti del dollaro USA, l’indice Topix Net Total Return ha registrato un rimbalzo del +22% nel 2017 facendo segnare il suo sesto rialzo consecutivo e il secondo anno migliore dal 2005. Il mercato è attualmente a un livello più alto rispetto a gennaio 1989, l’anno di arrivo al potere dell’Imperatore Akihito. La maggior parte degli investitori ricorda lo scoppio della bolla immobiliare verificatosi all’inizio dell’era Heisei e la lunga fase ribassista del mercato durata 13 anni che ne seguì.

I fondamentali delle società quotate sono solidi con un picco sia dei margini che degli utili. Tutte le società stanno sostanzialmente registrando un buon andamento ma gli utili sono stati finora particolarmente elevati nei settori IT, dei materiali e dei titoli industriali, sostenuti di recente da cicli positivi a livello mondiale e in Cina.

Le stime di consenso sugli utili per i prossimi 12 mesi sono state nuovamente riviste al rialzo per il diciassettesimo mese consecutivo. Ciò è dovuto principalmente al buon andamento degli utili nel 2017 e al fatto che le previsioni non scommettono su un’accelerazione della crescita nel 2018. L'incremento stimato all’8% dell’utile per azione (EPS) sembra ragionevole.

Le valutazioni dell’indice TOPIX sono aumentate per effetto dell’elevata performance e il P/E per i prossimi 12 mesi dovrebbe essere superiore di 15 volte, avvicinandosi ai livelli più alti dalla fine della grande crisi finanziaria del 2008. Anche il rapporto prezzo/valore contabile a 1,45 volte rappresenta un massimo degli ultimi dieci anni. Riteniamo che queste stime siano realistiche dato che la redditività del capitale resta inferiore al 10%.

Gli utili potrebbero superare le aspettative in caso di proseguimento del solido ciclo mondiale e/o di un nuovo deprezzamento dello yen nei confronti del dollaro USA, ma questi fattori non comporteranno a nostro avviso un aumento delle valutazioni. Affinché ciò avvenga in modo sostenibile, è necessario un incremento dell’indice di redditività del capitale proprio. Sebbene questo risultato possa essere ottenuto con un aumento della leva finanziaria, la maggior parte delle società sembra accontentarsi di una politica di rendimento per gli azionisti del 40% (dividendi + riacquisto di azioni).

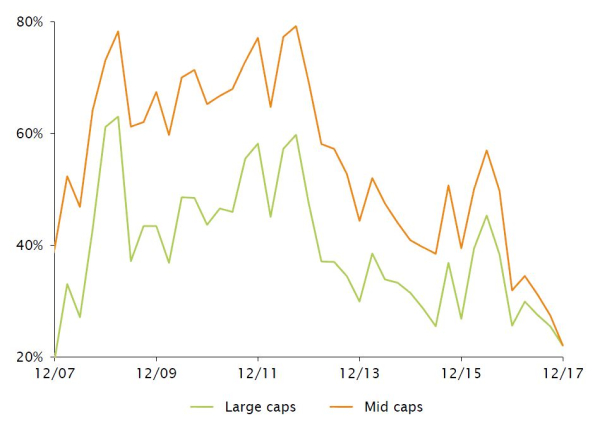

In termini di capitalizzazione di mercato, dalla fine della grande crisi finanziaria del 2008 il principale dato degno di nota è l’aumento del 235% registrato dalle mid cap, che superano nettamente le società a grande e mega capitalizzazione (rispettivamente +172% e +126%). In realtà, le cosiddette mid cap nascoste non sono più una caratteristica della Borsa di Tokyo, dato che sostanzialmente nessuna è venduta al di sotto del valore contabile e dato il previsto incremento di 16,4 volte del P/E nei prossimi 12 mesi.

In termini settoriali, il divario tra le valutazioni dei quattro principali settori è estremo, con un P/E dei titoli ciclici delle società produttrici di macchinari e componenti elettronici rispettivamente previsto a 20 e 21 volte per i prossimi 12 mesi, mentre quello dei titoli bancari e del settore automotive è stimato a 11,4 e 10,5 volte. Attualmente il mercato preferisce i titoli ciclici.

Nell’attuale contesto, cercare di sincronizzare la rotazione dello stile e delle capitalizzazioni di mercato è altamente rischioso. A nostro avviso è di capitale importanza adottare un approccio di investimento rigoroso, incentrato sulle società scambiate a un prezzo inferiore al valore equo invece di inseguire il dinamismo degli utili. Vale la pena anche prendere in considerazione un portafoglio bilanciato tra mid e large/mega cap, dato il rally dei prossimi 12 mesi e le elevate valutazioni delle società a media capitalizzazione.

Disclaimer

Il presente documento di marketing è stato redatto dal Gruppo Syz (di seguito denominato «Syz»). Esso non è destinato alla distribuzione o all’utilizzo da parte di persone fisiche o giuridiche cittadini o residenti in uno Stato, un Paese o una giurisdizione le cui leggi applicabili ne vietino la distribuzione, la pubblicazione, l’emissione o l’utilizzo. Spetta unicamente agli utenti verificare che siano legalmente autorizzati a consultare le informazioni nel presente. Il presente materiale ha esclusivamente finalità informative e non deve essere interpretato come un’offerta o un invito per l’acquisto o la vendita di uno strumento finanziario, o come un documento contrattuale. Le informazioni fornite nel presente non sono intese costituire una consulenza legale, fiscale o contabile e potrebbero non essere adeguate per tutti gli investitori. Le valutazioni di mercato, le durate e i calcoli contenuti nel presente rappresentano unicamente stime e sono soggetti a variazione senza preavviso. Si ritiene che le informazioni fornite siano attendibili; tuttavia, il Gruppo Syz non ne garantisce la completezza o l’esattezza. I rendimenti passati non sono indicativi di risultati futuri.