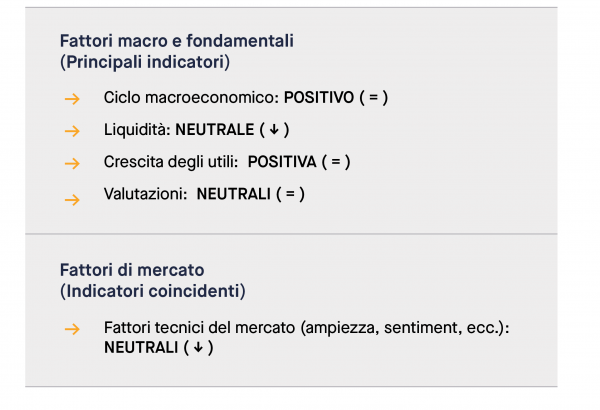

Nel complesso, i nostri indicatori sono positivi per gli attivi rischiosi, anche se meno favorevoli rispetto agli scorsi mesi. Sebbene gli indicatori del ciclo macroeconomico restino ben orientati, si prevede un deterioramento delle condizioni di liquidità. La crescita degli utili permane un fattore di sostegno e compenserà in parte la normalizzazione delle politiche monetaria e fiscale. Le valutazioni azionarie sono neutrali (i rispettivi mercati restano cari in termini assoluti ma interessanti se raffrontati a quelli obbligazionari), mentre gli indicatori tecnici delineano un quadro meno propizio.

- Le azioni sono ancora la classe di attivi più interessante, in virtù di solide prospettive di espansione e tassi d'interesse contenuti

- La robusta crescita degli utili compenserà ampiamente l'imminente graduale normalizzazione delle politiche monetaria e fiscale

- Tuttavia, le previsioni a livello tecnico e di liquidità creano uno scenario più instabile nel breve periodo e impongono un ridimensionamento selettivo del nostro forte sovrappeso azionario, presente da giugno 2020

- Considerate le costanti pressioni inflazionistiche e la normalizzazione della politica monetaria, intravediamo rischi di rialzo per i tassi a lungo termine e stiamo procedendo a un declassamento dell'esposizione ai titoli di Stato da positiva a prudente

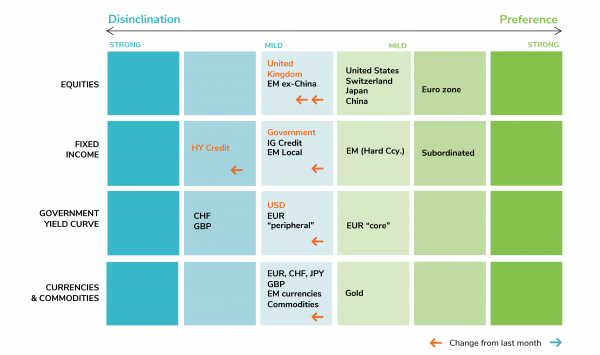

- Restiamo cauti sul fronte delle materie prime. La nostra asset allocation tattica è riassunta nella matrice alla fine dell'articolo

Analisi sintetica degli indicatori

Indicatore #1

Ciclo macroeconomico: positivo (invariato)

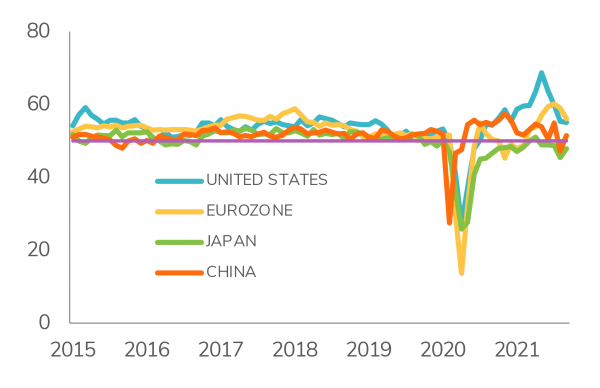

Ora che anche in Europa continentale l'attività è risalita sotto l'impulso delle campagne vaccinali, come successo in passato a Stati Uniti e Regno Unito, l'economia globale ha in gran parte messo a segno una solida ripresa. Per i paesi sviluppati si sta aprendo una fase di crescita, in cui l'espansione economica resterà robusta, anche se meno spettacolare rispetto agli scorsi 12 mesi e alimentata sempre più dalla domanda del settore privato (consumi delle famiglie e investimenti aziendali). Al contempo, il sostegno di governi e banche centrali per contrastare le ripercussioni della pandemia sarà progressivamente revocato.

Le grandi economie emergenti hanno esibito una ripresa meno sostenuta, a causa essenzialmente degli sviluppi legati alla crisi sanitaria. Guardando avanti, le prospettive di crescita sono in una certa misura meno promettenti rispetto ai mercati sviluppati, poiché l'aumento della liquidità globale è destinato a rallentare, i tassi d'interesse americani dovrebbero salire e il dollaro USA stabilizzarsi.

Nel complesso, in uno scenario centrale altamente probabile che delinea in futuro una vigorosa crescita mondiale, i rischi di coda per i prossimi mesi tendono verso eventuali delusioni e brutte notizie inattese.

Allo stesso tempo, l'inflazione sembra aver raggiunto il picco dopo il rimbalzo osservato nel primo semestre. Gli effetti di base del 2020 inizieranno a svanire, sgonfiando gli attuali tassi d'inflazione elevati. Oltretutto, la riunione di giugno della Fed ha frenato l'aumento delle aspettative inflazionistiche a medio e lungo termine. Riferendo di essere pronta a normalizzare la sua politica monetaria, la banca centrale statunitense ha smorzato i timori di una potenziale crescita e di un surriscaldamento dell'inflazione. Anche la BCE si sta preparando a procedere in tal senso. In vista della normalizzazione delle politiche monetaria e fiscale, nel 2022 crescita e inflazione convergeranno gradualmente verso i loro trend pre-pandemici. L'evoluzione dei prezzi energetici rappresenta un rischio di rialzo a breve termine per l'inflazione ma, in presenza di un loro forte incremento, potrebbe tramutarsi rapidamente in un ostacolo alla crescita.

Indicatore #2

Liquidità: neutrale (in precedenza positiva)

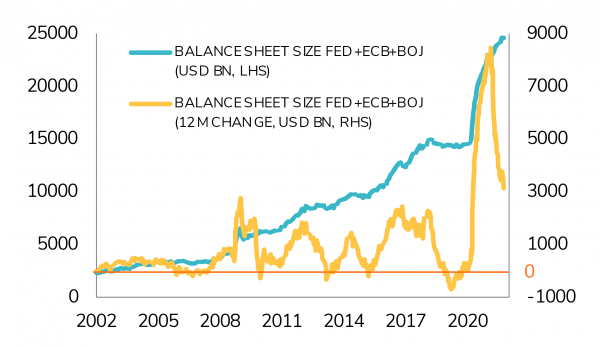

Tra i principali driver della ripresa economica globale in atto figurano gli stimoli monetari e fiscali. In merito alla politica monetaria, i bilanci delle banche centrali del G3 continuano ad ampliarsi, ma molto più lentamente rispetto a 12 mesi fa. Nei mercati emergenti è già iniziato il ciclo rialzista dei tassi e alcune banche centrali nelle economie sviluppate sono tentate di seguire il loro esempio.

L'impatto della politica fiscale sul PIL sta volgendo in negativo, soprattutto nei paesi sviluppati. Ad esempio, nel 2022 gli Stati Uniti fronteggeranno un baratro fiscale.

Indicatore #3

Crescita degli utili: positiva (invariata)

In questo ambito, sia la dinamica che le revisioni restano positive, per quanto le revisioni sugli utili per azione dell'indice MSCI World abbiano raggiunto il picco. Sul medio termine, prevediamo che la robusta crescita degli utili compenserà ampiamente l'imminente graduale normalizzazione delle politiche monetaria e fiscale.

Indicatore #4

Valutazioni: neutrali (invariate)

In un'ottica di valutazioni assolute, nelle ultime settimane le azioni statunitensi sono diventate lievemente più interessanti, sebbene da un livello elevato. Su base relativa (rispetto alle obbligazioni), non abbiamo notato significativi miglioramenti, poiché i rendimenti dei titoli di Stato sono saliti. Detto questo, le valutazioni azionarie restano allettanti rispetto a quelle obbligazionarie. Il quadro è simile in Europa, nel Regno Unito e in Giappone.

Indicatore #5

Fattori tecnici del mercato: neutrali (in precedenza positivi)

Su base aggregata, abbiamo di recente assistito a un deterioramento dei nostri indicatori tecnici. Questo vale in particolare per l'ampiezza del mercato. Tale parametro diminuisce poiché la percentuale di azioni statunitensi scambiate sopra la rispettiva media mobile su 200 giorni sta scendendo sotto il 70%. Anche gli indicatori del sentiment (volatilità, rapporto put-call) inviano segnali negativi, ossia denotano investitori troppo compiacenti (nonostante le brutte notizie). Il volume dei titoli negoziati è parimenti in rosso se si considerano i relativi indicatori di divergenza.

Preferenze per classe di attivi

Allocazione azionaria

Da preferenza a positiva

Nei prossimi mesi risulta ancora opportuno mantenere un orientamento positivo verso l'allocazione azionaria. Tuttavia, le avversità e le incertezze sul breve termine impongono un lieve ridimensionamento dell'esposizione.

Nell'attuale contesto segnato da una pregevole crescita economica e ridotti tassi d'interesse, le azioni restano chiaramente la classe di attivi più interessante. La crescita degli utili si è rivelata solida nel T2 e dovrebbe confermarsi tale nei trimestri a venire. Subentrerà alle compressioni dei multipli come volano per il rialzo degli indici azionari. La transizione dalla ripresa alla crescita nello scenario macroeconomico implica un possibile e graduale ritorno della leadership settoriale e geografica ai trend secolari di "giapponesizzazione". In tale contesto, i mercati europei dovrebbero trarre particolare vantaggio dalla solida espansione economica mondiale, date le migliori valutazioni rispetto agli omologhi statunitensi. Per quanto concerne i mercati emergenti, si prospettano difficoltà dovute alla combinazione di una crescita economica meno sostenuta nei paesi sviluppati, un rallentamento delle iniezioni di liquidità a livello globale, un dollaro USA più stabile e una dinamica più debole per i prezzi delle materie prime. Il mercato britannico, penalizzato dalla crescente inflazione nazionale e dai timori sulla crescita, dovrebbe essere tatticamente ridotto.

In linea generale, sullo sfondo di un quadro favorevole ai mercati azionari, il rischio di una correzione è in aumento, con le attese associate alle banche centrali, agli utili e ai rischi di ribasso per le previsioni sulla crescita economica che sono state sensibilmente innalzate. Appare appropriato tagliare in maniera selettiva l'esposizione azionaria per affrontare mercati potenzialmente più volatili nel breve periodo.

Allocazione sul reddito fisso

Ancora prudenti su duration, curva dei rendimenti e spread

Le curve dei rendimenti in dollari USA ed euro si stanno irripidendo, mentre i tassi reali aumentano (pur restando negativi e storicamente bassi negli Stati Uniti). Quest'anno le aspettative inflazionistiche a medio e lungo termine risultano in ascesa in Europa, ma sempre inferiori all'obiettivo della BCE. Negli Stati Uniti i livelli assoluti di inflazione e crescita preannunciano rendimenti (notevolmente) più elevati e anche alcuni fattori tecnici suggeriscono una loro progressione. Considerate le costanti pressioni inflazionistiche e la normalizzazione della politica monetaria, intravediamo rischi di rialzo per i tassi a lungo termine e stiamo procedendo a un declassamento dell'esposizione ai titoli di Stato da positiva a prudente. In termini di preferenze, stiamo rivedendo al rialzo la curva core in euro e al ribasso quella in dollari USA, in ragione della pressione più intensa sulla crescita della moneta unica, il maggiore sostegno della BCE e i fattori tecnici sfavorevoli negli Stati Uniti.

Alla luce di valutazioni impegnative, continuiamo ad adottare un approccio prudente nell'intero spettro del credito. Tuttavia, una simultanea correzione dell'High Yield e delle azioni statunitensi potrebbe rappresentare un'occasione per rivedere al rialzo tale segmento. Manteniamo un giudizio positivo sui mercati emergenti (le relative obbligazioni sono già state oggetto di vendite, con conseguenti valutazioni più interessanti) e consideriamo sempre l'High Yield asiatico come un'opportunità di acquisto. Conserviamo una visione positiva sulle obbligazioni subordinate. Il segmento appare maturo, resiliente e continua a offrire premi, sullo sfondo di un contesto ancora favorevole alle banche.

Matierie prime

Ancora cauti e conserviamo un'esposizione all'oro

La recente traiettoria rialzista delle materie prime ha comportato acquisti in eccesso e sembra essere trainata dal panico anziché dai fondamentali puri. Manteniamo un approccio prudente alla classe di attivi. Il potenziale di rialzo dell'oro dipende ancora da quanto caleranno i tassi reali statunitensi.

Mercato dei cambi

Un dollaro in ascesa

I tassi reali e la dinamica macroeconomica continuano a pesare sull'andamento della coppia EUR/USD. I driver fondamentali suggeriscono ancora un franco svizzero stabile sul medio termine, ma l'attuale contesto favorisce il dollaro USA. Il rischio di stagflazione nel Regno Unito incide negativamente sulle prospettive a breve termine della sterlina britannica.

Posizionamento tattico: La nostra matrice di asset allocation

Disclaimer

Il presente documento di marketing è stato redatto dal Gruppo Syz (di seguito denominato «Syz»). Esso non è destinato alla distribuzione o all’utilizzo da parte di persone fisiche o giuridiche cittadini o residenti in uno Stato, un Paese o una giurisdizione le cui leggi applicabili ne vietino la distribuzione, la pubblicazione, l’emissione o l’utilizzo. Spetta unicamente agli utenti verificare che siano legalmente autorizzati a consultare le informazioni nel presente. Il presente materiale ha esclusivamente finalità informative e non deve essere interpretato come un’offerta o un invito per l’acquisto o la vendita di uno strumento finanziario, o come un documento contrattuale. Le informazioni fornite nel presente non sono intese costituire una consulenza legale, fiscale o contabile e potrebbero non essere adeguate per tutti gli investitori. Le valutazioni di mercato, le durate e i calcoli contenuti nel presente rappresentano unicamente stime e sono soggetti a variazione senza preavviso. Si ritiene che le informazioni fornite siano attendibili; tuttavia, il Gruppo Syz non ne garantisce la completezza o l’esattezza. I rendimenti passati non sono indicativi di risultati futuri.