Sotto molti punti di vista, si tratta di una transizione molto gradita, poiché rispecchia la progressiva normalizzazione dell’attività economica nei paesi sviluppati. Ovviamente, il virus è sempre tra di noi e continua a farsi sentire. È probabile che la comparsa di nuove varianti altamente contagiose rappresenterà ancora una minaccia, ma le campagne vaccinali hanno permesso ai governi di revocare in modo graduale le restrizioni anti-Covid e l’ipotesi di lockdown su vasta scala è più remota. Passo dopo passo, il settore privato torna a crescere, con l’occupazione e la spesa per gli investimenti in ascesa. Al contempo, con l’impatto economico della pandemia efficacemente mitigato, i governi ritirano per gradi le misure di sostegno alla crisi e le banche centrali valutano se interrompere le iniezioni record di liquidità.

Dalla ripresa alla crescita stabile

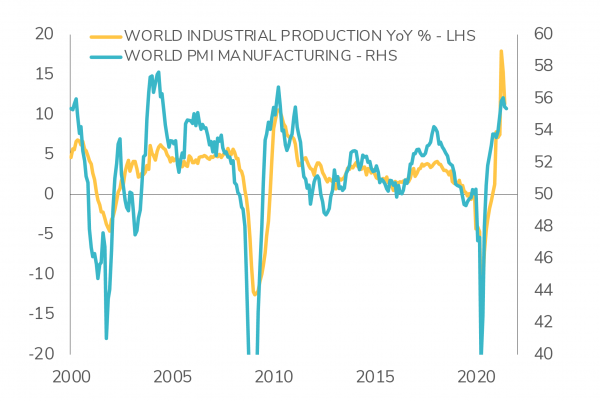

Lunedì, 09/13/2021A 18 mesi dallo scoppio della pandemia di Covid, l’economia mondiale ha conosciuto la recessione più breve e profonda mai registrata, seguita da uno dei recuperi più intensi della storia, grazie a un sostegno di governi e banche centrali senza precedenti. L’entità dello shock e le incertezze riguardo al suo impatto sulle previsioni economiche hanno comportato oscillazioni estreme dei mercati finanziari, in bilico tra disperazione e speranza, con impennate occasionali in entrambe le direzioni. L’estate dell’Europa segna un ulteriore passo in questo inusuale ciclo economico, con una transizione dalla ripresa a un contesto di crescita più stabile.

Per gran parte delle imprese e delle famiglie, questi sviluppi e la prospettiva di una crescita economica in via di normalizzazione sono incoraggianti. Tuttavia, per i mercati finanziari il passaggio dalla ripresa a una crescita più stabile può rappresentare una fonte di maggiore volatilità.

In primo luogo, il minore sostegno atteso da parte di governi e banche centrali solleva dubbi sulla capacità dell’economia di mantenere la rotta. Una revoca prematura degli aiuti rischia di danneggiare l’attuale dinamica positiva. In secondo luogo, nel corso della transizione dalla “ripresa” alla “crescita stabile”,i rapidi e spettacolari miglioramenti con basse aspettative lasceranno il posto a tassi di crescita più normali e meno lineari. Per quanto in termini assoluti una fase di crescita sia preferibile a una di ripresa, l’equilibrio dei rischi sui mercati finanziari tende a mutare.

Dopo che lo scorso anno è stato segnato da positive revisioni del PIL e migliori prospettive per la crescita degli utili, i rischi di delusioni superano attualmente le possibilità di notizie più rosee del previsto. Lo scenario centrale di una crescita costante con una revoca innocua delle misure introdotte da governi e banche centrali favorisce ancora la propensione al rischio.

La solida crescita degli utili resta un potente catalizzatore per i mercati azionari. Tuttavia, con la progressiva normalizzazione delle condizioni economiche, le società che vantano bilanci sani e una buona visibilità sugli utili futuri riconquisteranno verosimilmente la loro leadership a scapito dei settori ciclici, i principali beneficiari della ripresa.

A livello di portafogli, riteniamo quindi opportuno continuare a incamerare profitti sulle esposizioni cicliche costruite dalla fine del 2020, sia a livello settoriale (finanziari, materiali) sia di allocazioni regionali (azioni dei mercati emergenti). Questo perché la dinamica più debole della crescita economica globale e la normalizzazione della politica monetaria statunitense condurranno a un contesto meno propizio per tali investimenti.

Potrebbero al contempo presentarsi opportunità nel reddito fisso. L’ampliamento degli spread creditizi in Asia negli scorsi mesi offre interessanti punti di ingresso in una classe di attivi con robusti rendimenti, in particolare rispetto al credito investment grade e persino a quello high yield americano ed europeo. Anche l’esposizione ai tassi governativi a lungo termine può rivelarsi utile, poiché tali strumenti garantiscono diversificazione e proteggono i portafogli qualora la volatilità dovesse aumentare sui mercati azionari. Alla luce della fase di “crescita stabile” che si sta delineando per l’economia globale, è quindi ragionevole mantenere un orientamento costruttivo dei portafogli attraverso essenzialmente l’esposizione azionaria. Trascorso il primo semestre e accantonate la reflazione e la leadership dei settori ciclici, è inoltre necessario adeguare tale esposizione privilegiando le tendenze secolari di titoli growth di qualità e obbligazioni a lungo termine.

Disclaimer

Il presente documento di marketing è stato redatto dal Gruppo Syz (di seguito denominato «Syz»). Esso non è destinato alla distribuzione o all’utilizzo da parte di persone fisiche o giuridiche cittadini o residenti in uno Stato, un Paese o una giurisdizione le cui leggi applicabili ne vietino la distribuzione, la pubblicazione, l’emissione o l’utilizzo. Spetta unicamente agli utenti verificare che siano legalmente autorizzati a consultare le informazioni nel presente. Il presente materiale ha esclusivamente finalità informative e non deve essere interpretato come un’offerta o un invito per l’acquisto o la vendita di uno strumento finanziario, o come un documento contrattuale. Le informazioni fornite nel presente non sono intese costituire una consulenza legale, fiscale o contabile e potrebbero non essere adeguate per tutti gli investitori. Le valutazioni di mercato, le durate e i calcoli contenuti nel presente rappresentano unicamente stime e sono soggetti a variazione senza preavviso. Si ritiene che le informazioni fornite siano attendibili; tuttavia, il Gruppo Syz non ne garantisce la completezza o l’esattezza. I rendimenti passati non sono indicativi di risultati futuri.