- 1. Economia mondiale: il FMI conferma la positiva dinamica della crescita globale

- 2. Stati Uniti: una dinamica di crescita ancora solida

- 3. Eurozona: le BCE raffredda le aspettative sulla normalizzazione della politica monetaria

- 4. Regno Unito: l’inflazione perde slancio

- 5. Giappone: i salari reali... Finalmente!

- 6. Turchia: di male in peggio

- 7. Tassi in USD: non temete (per ora) l’appiattimento della curva dei rendimenti

- 8. Cambi: ad aprile il biglietto verde torna alla ribalta

- 9. Materie prime: una performance sfavillante ad aprile per il settore energetico

- 10. Russia: le sanzioni statunitensi penalizzano il mercato azionario

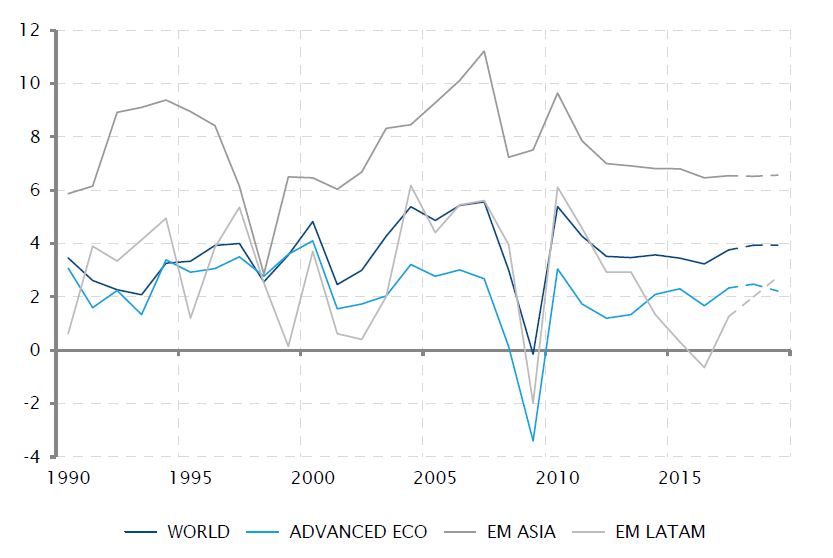

Economia mondiale: il FMI conferma la positiva dinamica della crescita globale

L’ultimo aggiornamento delle previsioni economiche pubblicato dal Fondo monetario internazionale ha confermato l’opinione generale: l’economia globale è in forma. Nel 2018 si dovrebbe registrare una lieve accelerazione della crescita al 3,9%, rispetto al livello già elevato (3,8%) del 2017. Questa tendenza dovrebbe inoltre proseguire nel 2019.

Relativamente al 2018, la crescita attesa è stata rivista al rialzo soprattutto nelle due principali aree economiche, ovvero Stati Uniti ed eurozona. Nel 2019 si prevede invece un rallentamento della crescita per le economie sviluppate, poiché gran parte dei Paesi dovrebbe entrare in una fase matura del rispettivo ciclo di espansione. Viceversa, mentre l’Asia emergente resta di gran lunga la regione con l’espansione più rapida, trainata dalla Cina, è necessario rivolgere lo sguardo verso le economie in ripresa, come Brasile o Sudafrica, per trovare significative revisioni al rialzo della crescita.

Ovviamente, le proiezioni del FMI vanno intese come mere previsioni basate sui dati materiali al momento disponibili. Numerosi sono i fattori che potrebbero compromettere questo quadro idilliaco, a partire dall’introduzione di barriere commerciali. Lo scenario di base che emerge dalle previsioni del FMI indica, per quanto riguarda gli scambi commerciali globali, un proseguimento dell’espansione a un ritmo di circa il 5% annuo. Ma eventuali rallentamenti su tale fronte peseranno sicuramente sul tasso di crescita delle economie esportatrici.

La crescita globale è destinata a stabilizzarsi intorno al 4%

Fonti: FMI, SYZ Asset Management. Dati al: 8 maggio 2018

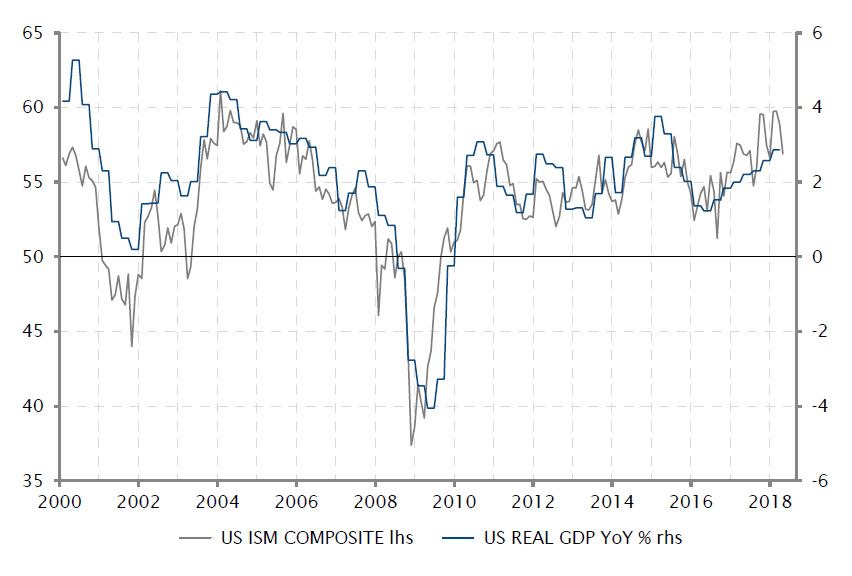

In futuro la crescita del PIL statunitense dovrebbe stabilizzarsi intorno al 2,5%-3%

Fonti: Bloomberg, SYZ Asset Management. Dati al: 8 maggio 2018

Stati Uniti: una dinamica di crescita ancora solida

Il tasso di crescita su base annua per il primo trimestre 2018 degli Stati Uniti (2,3%) potrebbe apparire deludente, considerando che dalla primavera dello scorso anno il Paese viaggia al ritmo del 3%. Tuttavia, le positive dinamiche legate agli investimenti delle imprese e la solidità dei consumi hanno permesso all’economia americana di continuare a espandersi a un tasso superiore a quello potenziale

evidenziando, negli ultimi due anni, un costante miglioramento. Gli investimenti delle imprese in ripresa, dopo il collasso causato dal settore energetico, e i consumi delle famiglie in continua espansione, sostenuti da bassa disoccupazione, salari in (moderato) aumento e condizioni creditizie (ancora) favorevoli, hanno sospinto il tasso di crescita del PIL su base annua intorno al 3%.

È probabile che nel 2018 gli investimenti delle imprese continueranno a beneficiare degli incentivi fiscali approvati alla fine dello scorso anno. Tuttavia, l’assenza di miglioramenti significativi sul fronte del reddito reale per le famiglie e il progressivo inasprimento delle condizioni creditizie, che frenano la crescita del credito, limiteranno presumibilmente la potenziale accelerazione del PIL statunitense. Appare probabile una stabilizzazione all’attuale livello di crescita (già piuttosto elevato), come suggerito anche dagli indici dell’attività economica, ad esempio le indagini ISM, che di recente si sono mantenuti stabili.

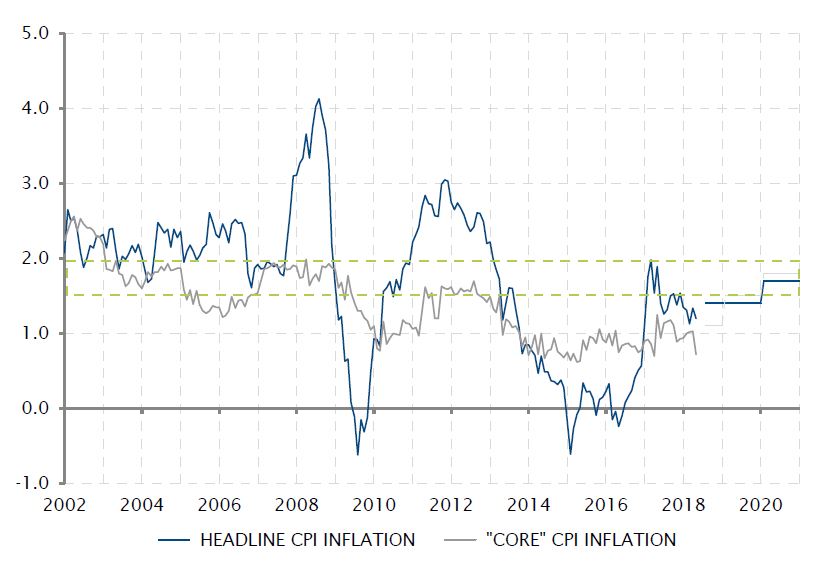

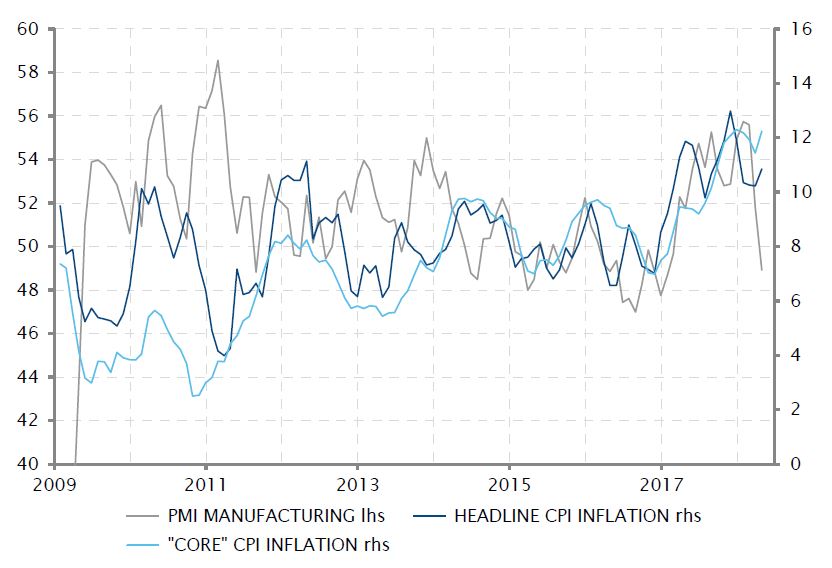

Eurozona: le BCE raffredda le aspettative sulla normalizzazione della politica monetaria

Per quanto dalla riunione della BCE ad aprile non fosse atteso alcun annuncio di rilievo sulla politica monetaria, i mercati attendevano con impazienza degli indizi su come l’istituto interpretasse i recenti dati economici. Questo perché diversi membri del consiglio avevano espresso una maggiore fiducia sulla possibilità (o la necessità) di proseguire la normalizzazione.

Il rallentamento della crescita economica nel primo trimestre non è bastato a spingere la BCE a modificare le sue dichiarazioni ufficiali. Tuttavia, alla luce dei recenti sviluppi, Mario Draghi ha invitato piuttosto chiaramente alla prudenza. Il presidente della BCE si è soffermato sui maggiori rischi di ribasso per le previsioni. Ha anche smentito le voci di discussioni in merito alle previsioni di politica monetaria, mettendo a tacere le speculazioni sulla fine del QE e l’inizio di un ciclo di rialzo dei tassi.

La BCE non intende ovviamente precludersi alcuna opzione. Lo scenario centrale indica ancora una stabilizzazione della crescita intorno al 2%, con l’inflazione in graduale aumento verso l’obiettivo della BCE per il 2020 (1,7%-2,0%). Questo consentirebbe alla BCE di interrompere il programma di QE entro la fine dell’anno e considerare un primo aumento dei tassi nel 2019. Tuttavia, tale scenario sembra essere ora minacciato da rischi di ribasso, come dimostra l’inatteso rallentamento dell’inflazione osservato ad aprile.

Una crescita e un’inflazione più deboli potrebbero costringere la BCE a posticipare la prevista normalizzazione della politica monetaria

Fonti: Factset, BCE, SYZ Asset Management. Dati al: 8 maggio 2018

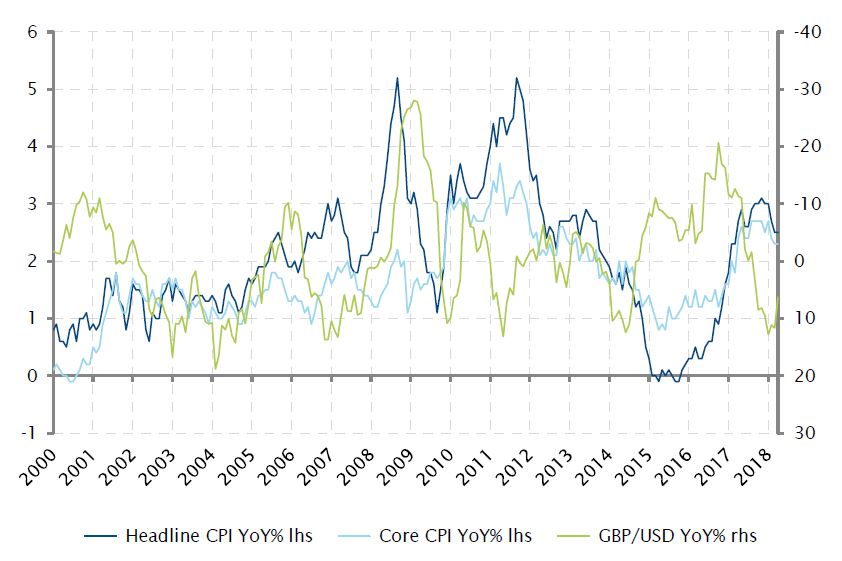

L’effetto delle ragioni di scambio si sta affievolendo

Fonti: Bloomberg, SYZ Asset Management. Dati al: 3 maggio 2018

Regno Unito: l’inflazione perde slancio

L’inflazione complessiva del Regno Unito ha sorpreso al ribasso, calando dal 2,7% di febbraio al 2,5% di marzo, valore inferiore a quello stimato dalla Banca d’Inghilterra (2,8%). Il rallentamento dei prezzi è ascrivibile in primis ad abbigliamento e calzature, un’importante voce delle importazioni, e suggerisce probabilmente che l’effetto delle ragioni di scambio, causato dal deprezzamento della sterlina, si sta affievolendo.

Dopo il voto sulla Brexit e il crollo della sterlina, l’inflazione complessiva era aumentata dallo 0,5% di giugno 2016 a un picco del 3,1% a novembre dello scorso anno. Se questo trend si confermasse, l’inflazione complessiva potrebbe avvicinarsi, entro fine anno, all’obiettivo del 2% definito dalla Banca d’Inghilterra. L’inflazione IPC “core” (che non comprende i settori alimentare ed energetico) ha evidenziato lo stesso andamento, scendendo dal picco del 2,7% raggiunto a gennaio al 2,3% di marzo.

La minore inflazione e il deludente PMI hanno certamente rafforzato il fronte dovish all'interno del Comitato per la politica monetaria, rimandando le aspettative di aumento dei tassi.

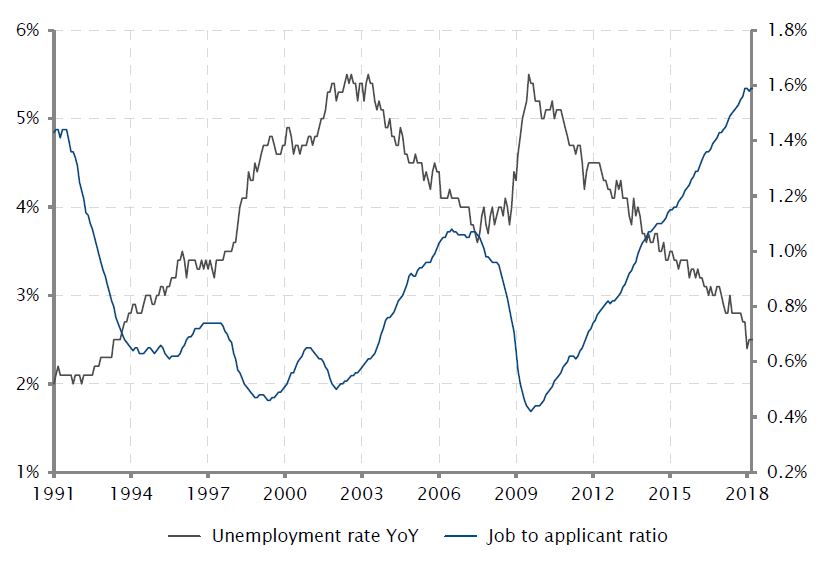

Giappone: i salari reali... Finalmente!

Nonostante le discussioni su una possibile stretta, la Banca del Giappone ha deciso di mantenere un orientamento molto accomodante, senza alterare di una virgola la sua politica monetaria. Gli eventi fanno apparire la banca centrale impotente di fronte alla bassa inflazione: invece di posticipare (per l’ennesima volta) la scadenza entro la quale raggiungere l’obiettivo del 2%, ha semplicemente alzato bandiera bianca.

Questo dimostra che non è possibile applicare la curva di Phillips al Giappone. Se da un lato il mercato del lavoro appare in salute, con un tasso di disoccupazione al 2,5% e un rapporto tra i posti di lavoro disponibili e i richiedenti ai massimi storici (158), dall’altro le pressioni inflazionistiche finora rimangono scarse.

Tuttavia, mentre all’inizio dell’anno in corso l'andamento dei salari reali era risultato negativo, i dati di marzo sembrano finalmente indicare un aumento che dovrebbe sostenere i consumi. Considerando che l’inflazione non ne vuole sapere di aumentare, nonostante cinque anni di stimoli monetari straordinari, questo incremento è stato il benvenuto.

Un mercato del lavoro solido in Giappone

Fonti: Bloomberg, SYZ Asset Management. Dati al: 30 aprile 2018

La Turchia evidenzia un preoccupante mix di inflazione elevata e crescita in rallentamento

Fonti: Factset, SYZ Asset Management. Dati al: 8 maggio 2018

Turchia: di male in peggio

Nell’attuale contesto economico positivo in tutto il mondo, c’è una grande economia che va controcorrente: la Turchia. La diciassettesima economia mondiale è alle prese con una situazione delicata, contraddistinta da una crescita in rallentamento, un’inflazione costantemente elevata, squilibri esterni in peggioramento e incertezze a livello geopolitico e nazionale. Non sorprende quindi che ad aprile la lira turca abbia toccato nuovi minimi.

La Turchia si è sempre trovata in difficoltà in presenza di un dollaro USA forte ed elevati prezzi del petrolio, poiché questi fattori esercitano pressioni sul suo disavanzo strutturale delle partite correnti. Nel 2018 sia la moneta americana che il barile hanno fatto segnare rialzi superiori al 10%. L’inflazione si mantiene su tassi a due cifre, con poche speranze che diminuisca nel breve termine. L’ultimo indice PMI manifatturiero è sprofondato ai minimi degli ultimi 15 mesi. Inoltre, gli Stati Uniti sono sul punto di imporre nuovamente sanzioni al vicino Iran, complicando una situazione già critica al confine meridionale turco.

In questo contesto, la decisione di indire elezioni anticipate per il 24 giugno presa dal presidente Erdogan, dopo che in passato aveva dimostrato di non gradire questa ipotesi, può essere considerata come un tentativo per ottenere un nuovo mandato (e i maggiori poteri conferiti dal referendum dello scorso anno) prima che la situazione economica del Paese precipiti ulteriormente. L’attuale deprezzamento della lira turca non lascia alla banca centrale grandi margini di manovra. L’unica strada percorribile è aumentare decisamente i tassi, penalizzando i consumi interni. Una politica economica impopolare, ma che rappresenta il prezzo da pagare per contenere il crescente disavanzo esterno ed evitare una crisi valutaria conclamata.

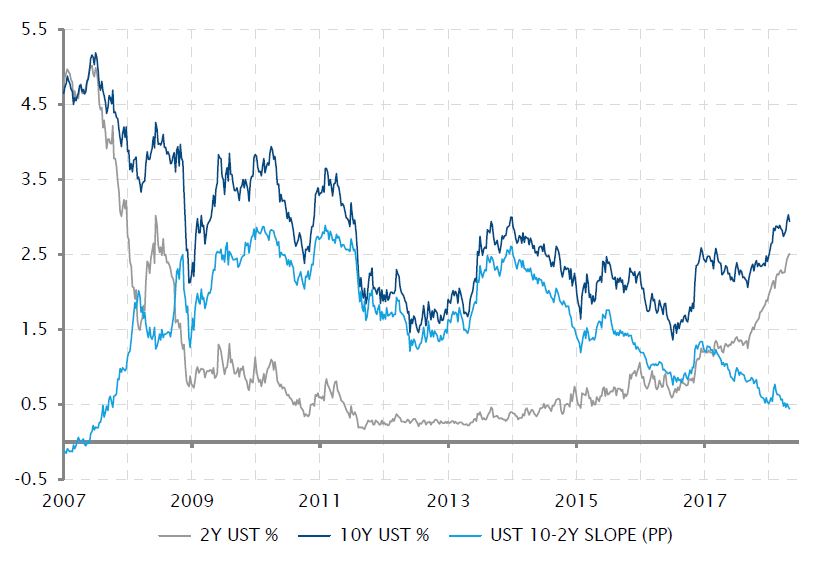

Tassi in USD: non temete (per ora) l’appiattimento della curva dei rendimenti

La curva dei rendimenti statunitense ha raggiunto ad aprile due livelli simbolici sul mercato del reddito fisso in USD. Il tasso decennale dei Treasury USA ha oltrepassato la soglia del 3% per la prima volta dal 2013, mentre la curva dei rendimenti si è appiattita su livelli che non si osservavano dal 2007.

Questi due eventi sono il frutto degli attuali sviluppi economici e monetari negli Stati Uniti. Infatti, la solida espansione economica e la dinamica rialzista dell’inflazione sospingono verso l’alto i tassi nominali delle obbligazioni; ecco quindi spiegato il rialzo del tasso decennale ai massimi da quattro anni. Ma l’impatto di questo contesto economico è persino maggiore sui tassi d’interesse a più breve termine, trainati dall’attuale ciclo di rialzo della Fed. Questo spiega perché il tasso del biennale salga più rapidamente e la curva dei rendimenti si appiattisca.

Tale tendenza è piuttosto comune quando un’economia si trova nella parte finale del ciclo d'espansione. Tuttavia, non deve essere prematuramente interpretata come un segnale di recessione, poiché la curva dei rendimenti può mantenersi estremamente piatta per diversi trimestri. Infatti, a fine 2005, ossia due anni prima della grande recessione del 2007/2008, la curva dei rendimenti USA era già piatta.

Aprile: decennale USA sopra il 3% e curva dei rendimenti mai così piatta dal 2007

Fonti: Factset, SYZ Asset Management. Dati al: 8 maggio 2018

Andamento del tasso di cambio EUR/USD (scala invertita)

Fonti: Factset, SYZ Asset Management. Dati al: 9 maggio 2018

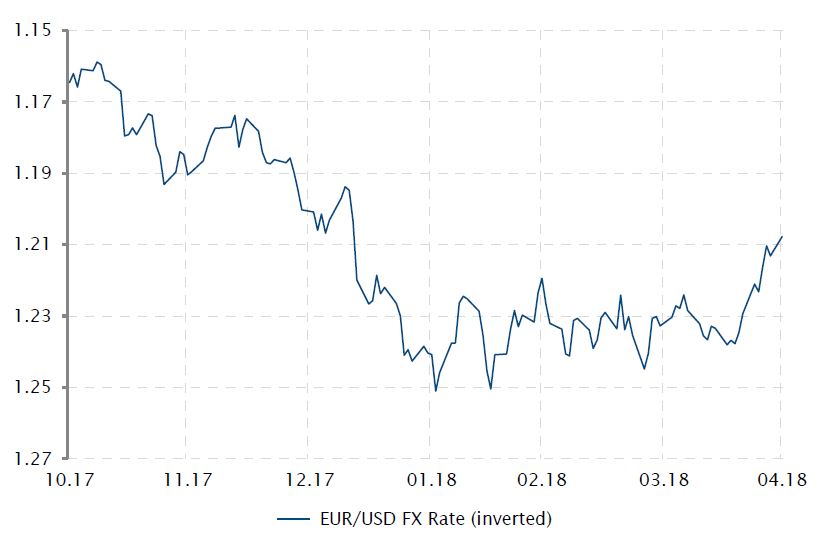

Cambi: ad aprile il biglietto verde torna alla ribalta

Dopo un triennio in cui il dollaro statunitense (USD) si è apprezzato rispetto all’euro (EUR), lo scorso anno il biglietto verde è calato del 12,4% rispetto alla moneta unica. Questo trend è proseguito all’inizio del 2018; tuttavia, ad aprile si è assistito a un’inversione di tendenza, con il dollaro salito del 2,0% rispetto all'euro (pur perdendo ancora lo 0,6% da inizio anno).

Negli ultimi mesi i mercati hanno ampiamente ignorato molteplici fattori (in genere in favore di un dollaro più solido); il loro attuale rafforzamento ha contribuito al rimbalzo di aprile.

Sulla sponda europea dell’Atlantico, la BCE preferisce (per ora) non esprimersi sulla futura normalizzazione monetaria, favorendo un deprezzamento dell’euro. Altre banche centrali delle economie sviluppate sono alle prese con pressioni ribassiste sulle loro valute rispetto al dollaro USA, in seguito alle difficili condizioni sul fronte della politica monetaria.

Inoltre, il legame tra tasso di cambio EUR/USD e il differenziale dei tassi d’interesse è stato spezzato e la relazione inizia nuovamente a normalizzarsi, con tassi d’interesse in aumento negli Stati Uniti favorevoli al rialzo del dollaro.

Infine, la situazione politica e i negativi fattori strutturali negli Stati Uniti sono stati adeguatamente scontati nel tasso di cambio, perdendo quindi importanza e alleviando la pressione sul dollaro.

Tuttavia, rispetto a vari parametri il dollaro USA permane caro rispetto all’euro.

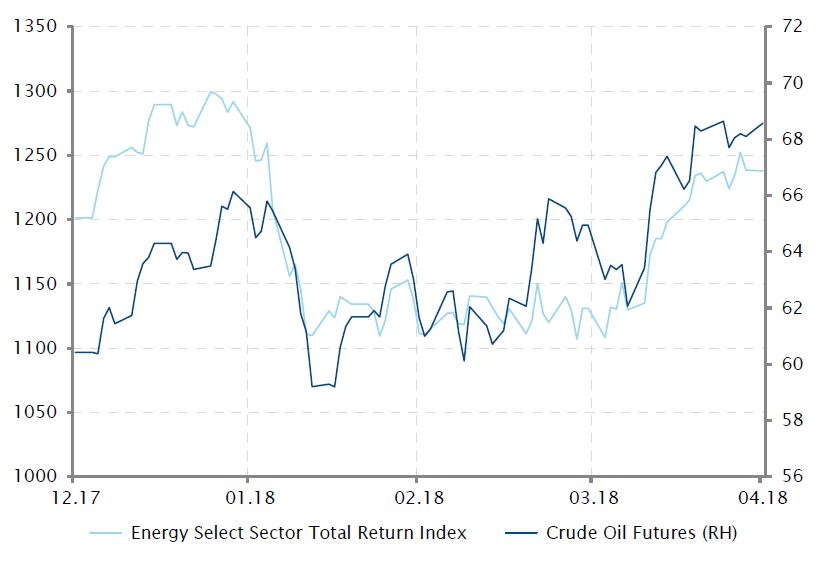

Materie prime: una performance sfavillante ad aprile per il settore energetico

Negli Stati Uniti il settore energetico ha messo a segno una straordinaria performance (+9,3% da inizio mese e +2,1% da inizio anno) ad aprile, diventando il settore con i rialzi più significativi e sovraperformando i consumi discrezionali (il secondo miglior settore) del +7,0% e l’indice S&P 500 del +9,0%.

Al contempo, i prezzi di WTI e Brent sono saliti rispettivamente del +5,7% e +10,0% a USD 69 e USD 76 al barile. I prezzi del petrolio sono risaliti dai minimi del 2016 (USD 28 al barile), pur restando molto distanti dai massimi del 2014, quando si erano attestati a USD 115 al barile.

Per quanto riguarda la dinamica associata a domanda e offerta, la domanda di petrolio nel mondo rimane solida e, al tempo stesso, la diminuzione delle scorte potrebbe spingere ulteriormente verso l’alto il prezzo. Relativamente all’offerta, i Paesi dell’OPEC ma anche, tra gli altri, da Iran o Venezuela potrebbero tagliare la produzione.

Sul fronte societario, negli Stati Uniti la stagione degli utili si è rivelata molto positiva, soprattutto per le compagnie energetiche, dove si è assistito a un incremento dei flussi in un settore scambiato a multipli molto più bassi rispetto alla media decennale del rapporto prezzo-utili corretto per il ciclo. Gli analisti prevedono inoltre una notevole crescita degli utili nei prossimi dodici mesi.

Di recente, i prezzi del petrolio sono stati anche sostenuti dall’annuncio del presidente Trump, che ha sancito l’uscita degli Stati Uniti dall’accordo sul nucleare iraniano.

Andamento da inizio anno del settore energetico statunitense e dei future sul greggio

Fonti: Bloomberg, SYZ Asset Management. Dati al: 10 maggio 2018

Il mercato azionario russo è calato sulla scia delle nuove sanzioni imposte dagli Stati Uniti

Fonti: Bloomberg, SYZ Asset Management. Dati al: 30 aprile 2018

Russia: le sanzioni statunitensi penalizzano il mercato azionario

La primavera si è rivelata inaspettatamente fredda per gli oligarchi russi; ad aprile, infatti, sui loro beni e attività commerciali si è abbattuta la scure delle sanzioni americane. Le sanzioni sono solo l’ultimo strumento utilizzato dagli Stati Uniti per affermare la propria supremazia. Il 9 aprile il presidente Donald Trump ha annunciato l’applicazione di sanzioni contro 24 oligarchi e numerose società quotate, alla luce dei loro legami con il Cremlino.

Questa serie di misure punitive ha causato un effetto domino avvertito anche in Svizzera, dove sono state colpite tre società in parte controllate da oligarchi. Sulzer ha reagito immediatamente diluendo la partecipazione in Renova, un gruppo d’investimento russo di proprietà di un miliardario sottoposto a sanzioni.

Tutto questo per dire che attraverso il dollaro gli Stati Uniti controllano in definitiva una parte consistente dell’economia mondiale. Se il Tesoro statunitense decide che una società non è gradita, può immediatamente negarle la possibilità di effettuare pagamenti in dollari USA, mettendo di fatto a repentaglio la sua attività. Ad aprile questo scenario si è verificato per numerose società quotate russe.

Disclaimer

Il presente documento di marketing è stato redatto dal Gruppo Syz (di seguito denominato «Syz»). Esso non è destinato alla distribuzione o all’utilizzo da parte di persone fisiche o giuridiche cittadini o residenti in uno Stato, un Paese o una giurisdizione le cui leggi applicabili ne vietino la distribuzione, la pubblicazione, l’emissione o l’utilizzo. Spetta unicamente agli utenti verificare che siano legalmente autorizzati a consultare le informazioni nel presente. Il presente materiale ha esclusivamente finalità informative e non deve essere interpretato come un’offerta o un invito per l’acquisto o la vendita di uno strumento finanziario, o come un documento contrattuale. Le informazioni fornite nel presente non sono intese costituire una consulenza legale, fiscale o contabile e potrebbero non essere adeguate per tutti gli investitori. Le valutazioni di mercato, le durate e i calcoli contenuti nel presente rappresentano unicamente stime e sono soggetti a variazione senza preavviso. Si ritiene che le informazioni fornite siano attendibili; tuttavia, il Gruppo Syz non ne garantisce la completezza o l’esattezza. I rendimenti passati non sono indicativi di risultati futuri.