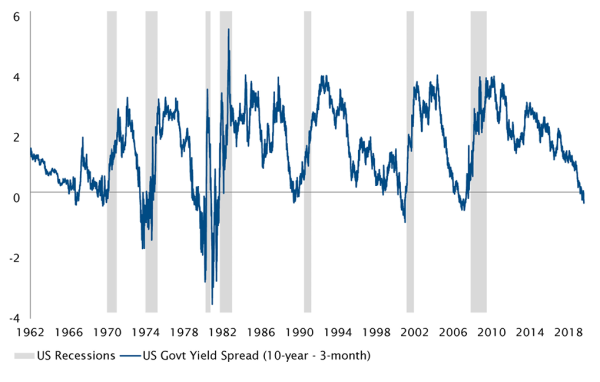

La curva dei rendimenti USA è un indicatore che gli economisti monitorano da vicino per valutare lo stato di salute dell'economia generale. Se la curva si inverte, il movimento viene collegato a un rallentamento economico ed eventualmente a una recessione. Il grafico seguente mostra visivamente le inversioni storiche della curva dei rendimenti e i periodi di recessione.

5 domande per gli investitori in azioni globali alla luce dell'ultima inversione della curva dei rendimenti

Lunedì, 09/09/2019Elementi chiave

- Gli economisti credono che le inversioni della curva dei rendimenti siano un segnale anticipatore di recessione. I dati storici avvalorano questa tesi, benché le eccezioni non manchino, come quella del 1998.

- Il 2019 presenta molte analogie con il 1998, anno in cui le azioni della Fed determinarono rally azionari pluriennali. Tuttavia, all'epoca le banche centrali avevano molta più potenza di fuoco rispetto ad oggi.

- Farsi un'idea sicura della direzione che prenderanno i mercati è impossibile, soprattutto considerando i tweet protezionistici di Trump, imprevedibili quanto a tempistiche e orientamento.

- Tuttavia, le attuali condizioni economiche, caratterizzate da tassi d'interesse estremamente bassi, volatilità di mercato e altri sintomi di fine ciclo, creano un contesto favorevole ai titoli che pagano dividendi.

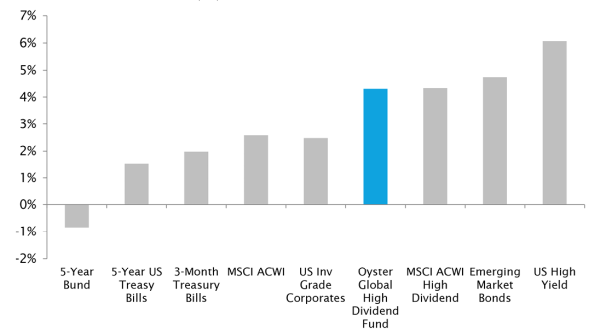

- Stando ai parametri di valutazione tradizionali come i multipli P/E, le valutazioni azionarie potrebbero sembrare elevate, ma se rapportate ai dati sui flussi di cassa quali i rendimenti dei free cash flow e dei dividendi, appaiono ancora molto interessanti rispetto al rendimento disponibile nell'obbligazionario.

Le attuali condizioni economiche, caratterizzate da tassi d'interesse estremamente bassi, volatilità di mercato e altri sintomi di fine ciclo, creano un contesto favorevole ai titoli che pagano dividendi

1. Cosa racconta l'inversione della curva dei rendimenti USA?

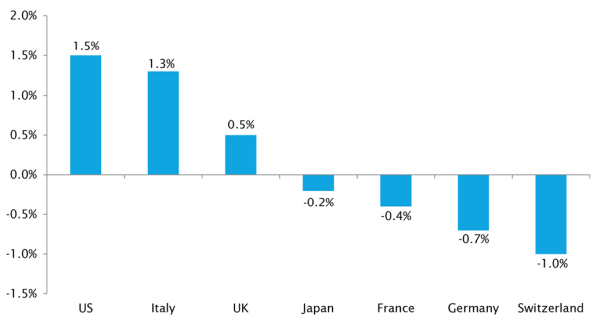

Nel corso di agosto, la curva dei rendimenti sui Treasury USA si è invertita. Lo spread si è contratto anche in tutta Europa, con rendimenti decennali già in territorio negativo in alcuni Paesi, tra cui Svizzera e Germania (grafico sotto).

2. Come interpretare l'ultima inversione nel contesto attuale?

Potrebbe essere utile confrontare il 2019 con una delle due precedenti eccezioni, quando all'inversione della curva non è seguita immediatamente una recessione, ossia nello specifico il 1998. Sul finire degli anni '90 il ciclo economico volgeva alla conclusione proprio come ora, alla fine degli anni 2010, e i segnali di fine ciclo cominciavano ad affiorare sotto forma di indebolimento del PMI manifatturiero e del prezzo del petrolio nell'inversione della curva. Nel 2019 sta accadendo lo stesso. Un'altra analogia riguarda la Fed, accomodante prima dell'inversione del 1998, che riprese l'allentamento sempre nello stesso anno.

Rimane da vedere se a quest'ultima inversione seguirà, analogamente, un rally del mercato pluriennale come quello avviatosi dopo l'azione della Fed nel 1998. A differenza del passato, però, i molteplici interventi di allentamento quantitativo di quest'ultimo decennio potrebbero aver lasciato le banche centrali con una potenza di fuoco di gran lunga inferiore.

Ad annebbiare la situazione è la discutibile capacità della forma della curva dei rendimenti di valutare lo stato di salute dell'economia nelle condizioni odierne. L'esitazione è dovuta ancora una volta all'allentamento quantitativo importante, che probabilmente ha distorto il modo in cui funziona l'economia, e al pessimismo generato dal protezionismo globale.

3. Si vedono segnali economici positivi in giro?

Vi sono diversi segnali economici che permangono relativamente favorevoli, ad esempio i robusti consumi privati e la fiducia dei consumatori. Ciò è dovuto principalmente al vigore dei mercati del lavoro nella maggior parte del mondo, all'aumento dei salari e ai continui guadagni degli investimenti nella maggior parte delle classi di attivi.

Un indice monitorato da vicino è il Citigroup Economic Surprise. Negli ultimi mesi le sorprese economiche sono migliorate, con dati globali relativamente più stabili su un anno.

Inoltre, la stagione degli utili societari si è appena conclusa e nel complesso è stata positiva.

4. Come dovrebbero posizionarsi gli investitori azionari globali?

Che sia chiaro: il ciclo economico sta già volgendo al termine e camminiamo su una corda sottile sospesa tra condizioni di fine ciclo e valutazioni elevate degli attivi. Inoltre, cosa più importante, gli investitori sono assetati di investimenti che generino rendimento.

Detto ciò, il contesto macroeconomico caratterizzato da rendimenti globali estremamente bassi sembra essere perfetto per le società altamente liquide che generano liquidità e pagano dividendi disciplinati. Uno degli elementi interessanti delle imprese che corrispondono dividendi è che sono relativamente difensive (fonti di ricavo prevedibili e distribuzione di liquidità).

Un altro aspetto allettante è la crescita dei dividendi. Nei prossimi tre anni si prevede che a crescere più rapidamente saranno i dividendi dei settori IT, finanziari e sanità (tasso di crescita annuale cumulativo combinato su 3 anni di circa il 10%). Anche i settori tradizionali delle utility e dell'immobiliare dovrebbero registrare una buona crescita dei dividendi (4% nei prossimi tre anni).

Il team ritiene che l'attuale contesto sia ideale per mantenere la composizione core (peso del 50% circa del portafoglio) su società di altissima qualità che pagano dividendi come Unilever, Merck e NextEra Energy. Per il fondo si tratta di titoli "ancora", che consentono forti rialzi di capitale e redditi da dividendi prevedibili. Buona parte di queste posizioni sono in portafoglio da oltre 5 anni.

Attribuiamo valore alla crescita dei dividendi e pertanto il 35% circa del portafoglio è rappresentato da un paniere di "acceleratori", composto da imprese di nicchia quali Infosys e Mowi, che consente di cogliere la crescita sui dividendi. Molte di queste società sono ancora in fase di crescita e decidono di corrispondere i dividendi utilizzando la liquidità eccedente che generano costantemente.

Manteniamo un'esposizione relativamente minore (circa il 15%) su nuovi modelli di business (minor fabbisogno di liquidità, marginalità espansa e maggiore generazione di liquidità) come Blackstone. Questo è un paniere opportunistico e questo consente al fondo anche di mantenere l’esposizione al segmento di mercato sensibile all’andamento dell’economia.

Attualmente il fondo ha un rendimento da dividendi del 4,3% (stimato a 12 mesi), che risulta estremamente interessante nel contesto di rendimenti sovrani negativi e rendimenti scarsi su diverse altre classi di attivi obbligazionari.

5. Ma le valutazioni non sono troppo elevate?

Le valutazioni attuali sono una fonte di preoccupazione maggiore per gli investitori azionari, e a giusto titolo se si considerano parametri tradizionali come il P/E. Eppure, se raffrontate ai parametri sui flussi di cassa come il rendimento del free cash flow e i rendimenti offerti dal credito, le azioni appaiono di gran lunga più interessanti.

L'indice MSCI ACWI (oltre a molti altri indici azionari globali) attualmente presenta un rendimento superiore a quello dei Treasury a 10 anni statunitensi (grafico sullo spread a seguire). Storicamente un quadro simile offre un forte sostegno alle azioni.

Conclusione

L'ultima inversione della curva dei rendimenti non è sfuggita alla comunità degli investitori globali e forse è un riflesso dell'eccessivo nervosismo che circola attualmente sui mercati. La fonte principale di questo nervosismo è da ricercare, con ogni probabilità, più nell'incertezza generata dal conflitto commerciale che in un tangibile rallentamento dell'economia globale. Che sia chiaro però: il ciclo sta volgendo al termine con tassi estremamente bassi o nulli e una volatilità generale come conseguenza secondaria della fase attuale. Nella misura in cui le condizioni economiche globali permangono tali e i fondamentali dei mercati di capitali non peggiorano, non riteniamo vi sia motivo di gettare la spugna sulle azioni globali.

Disclaimer

Il presente documento di marketing è stato redatto dal Gruppo Syz (di seguito denominato «Syz»). Esso non è destinato alla distribuzione o all’utilizzo da parte di persone fisiche o giuridiche cittadini o residenti in uno Stato, un Paese o una giurisdizione le cui leggi applicabili ne vietino la distribuzione, la pubblicazione, l’emissione o l’utilizzo. Spetta unicamente agli utenti verificare che siano legalmente autorizzati a consultare le informazioni nel presente. Il presente materiale ha esclusivamente finalità informative e non deve essere interpretato come un’offerta o un invito per l’acquisto o la vendita di uno strumento finanziario, o come un documento contrattuale. Le informazioni fornite nel presente non sono intese costituire una consulenza legale, fiscale o contabile e potrebbero non essere adeguate per tutti gli investitori. Le valutazioni di mercato, le durate e i calcoli contenuti nel presente rappresentano unicamente stime e sono soggetti a variazione senza preavviso. Si ritiene che le informazioni fornite siano attendibili; tuttavia, il Gruppo Syz non ne garantisce la completezza o l’esattezza. I rendimenti passati non sono indicativi di risultati futuri.